定額減税とは

定額減税とは、個人所得にかかる令和6年の所得税と住民税を減税する経済政策です。

政府は、この定額減税や賃上げ促進などの総合的な政策の実施によって、目に見える形で国民の可処分所得を伸ばし、長く続いたデフレを脱却する機会にすることを目指しています。

(参考)令和6年度税制改正大綱「令和6年度税制改正の基本的考え方」より

https://www.jimin.jp/news/policy/207233.html

定額減税の対象は所得税と住民税

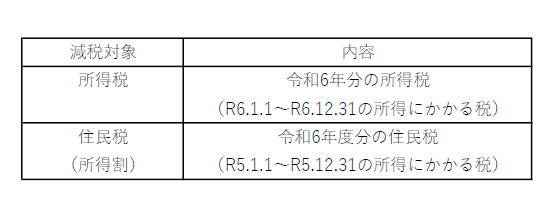

定額減税において減税の対象となる税金は、令和6年分の所得税と令和6年度分の住民税所得割です。

令和6年分の所得税とは令和6年分(令和6年1月1日~令和6年12月31日)の所得に対して発生する税金であり、令和6年度分住民税所得割とは前年分(令和5年1月1日~令和5年12月31日)の所得に対して発生する税金になります。

定額減税の対象者

定額減税の対象者は、所得税や住民税の納税者のうち、合計所得金額が 1,805 万円以下である国内の居住者になります。

合計所得金額が1,805万円以下であるかどうかは、所得税と住民税それぞれの対象年の所得から判定されます。

対象年の収入が給与のみであれば「給与年収2,000万円以下」の方が「合計所得金額1,805万円以下」になります。

定額減税の減税額

所得税

- 本人:30,000 円

- 本人に同一生計配偶者または扶養親族がいる場合:1人につきプラス30,000 円

所得税の定額減税額=3万円×(本人+同一生計配偶者+扶養親族)

住民税

- 納税者本人:10,000 円

- 本人に同一生計配偶者または扶養親族がいる場合:1人につきプラス10,000 円

住民税の定額減税額=1万円×(本人+同一生計配偶者+扶養親族)

同一生計配偶者・扶養親族

以下のすべての要件を満たす親族をいいます。

- 納税者本人と同一生計の配偶者や親族(16歳未満の親族も含む)である

- 合計所得金額が48万円以下である(※)

- 個人事業主の青色事業専従者として給与をもらっていない

- 個人事業主の白色事業専従者にあたらない

- 日本国内の居住者である

(※)対象年の収入が給与のみであれば「給与年収103万円以下」

給与計算による定額減税の実施方法

会社員の定額減税は会社の給与計算で対応することに

定額減税の対象になる税金、つまり所得税と住民税の2つは、いずれも会社の給与計算において徴収される税金です。

所得税については月給やボーナスから、住民税については月給から、それぞれ源泉徴収・特別徴収分として天引きをして会社が一旦預かり、所得税は税務署に、住民税は各従業員の住所地のある市町村に対してそれぞれ期限内に納税します。

政府は、この2つの税金を会社が徴収するしくみを利用し、給与所得者(会社員など)に対する定額減税については、会社が給与計算時にこれらの徴収額を減額する方法によって実施するよう税制改正を行いました。

所得税の定額減税は「月次減税」と「年調減税」で対応

所得税の定額減税は、給与計算において会社が算出する「源泉徴収税額」を減税する方法で実施します。

この方法による定額減税は、給与計算に附随して実施する「月次減税」と「年調減税」という2つの事務を通じて、会社が実施しなければなりません。

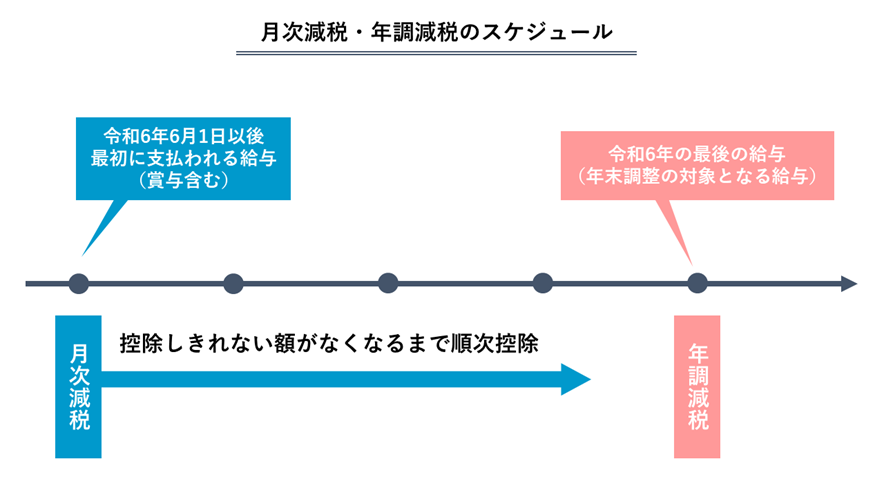

「月次減税」とは令和6年6月以降の給与に対して行う所得税の減税事務のことであり、「年調減税」とは年末調整時に行う所得税の減税事務のことをいいます。

住民税の定額減税はいつもどおりの給与計算で対応可

住民税の場合、市町村が前年分の課税情報に基づき、定額減税を適用した「後」の令和6年度分住民税を、各市町村から会社に対して5月頃に通知します。

そのため会社では、各市町村から通知された金額にしたがって月給から住民税を特別徴収するという例年どおりの処理をすれば、住民税の定額減税には対応することができます。

一つだけ、会社の給与計算担当者が知っておくべきことは、令和6年度の「住民税特別徴収税額決定通知書」では、令和6年6月分、つまり令和6年度の最初の特別徴収税額が「0円」になっていることです。

通常は、12か月分の月給から徴収する税額を市町村でおおむね12等分し、毎月だいたい同じ額が徴収されるように通知されます。

これに対して今年度は、最初の1回分は0円であり、令和6年7月分から翌年5月分までの11回分で、定額減税を実施した「後」の住民税額をおおむね11等分した金額が通知されます。

会社がやることは「所得税」の月次減税と年調減税

定額減税の対象になる税金は所得税と住民税の2つですが、このうち住民税については、上記のとおり、会社としては普段どおりの給与計算を通じて住民税を徴収すれば問題ありません。

したがって、会社が定額減税のためにやることは、主に「所得税」の定額減税です。

会社の給与計算担当者は、所得税の定額減税の対象者やその減税額を、月次減税と年調減税のそれぞれにおいて判断し、1人1人の源泉所得税から減税分を適切に控除しなければなりません。

給与計算で実施する定額減税(月次減税・年調減税)の手順

それでは、会社の給与計算において実施する月次減税と年調減税の手順について解説します。

月次減税の対象者を判定する

給与計算担当者が最初に行うことは、月次減税の対象者の判定です。

月次減税は、令和6年6月1日に在職している者のうち、「扶養控除等申告書」の提出を受けている者(=甲欄で源泉徴収をしている者)が対象になります。

月次減税の対象にならない人

- 乙欄や丙欄で源泉徴収をしている人

- 6月2日以後に雇用された人

- 5月31日以前に退職した人

- 5月31日以前に非居住者になった人(例:海外支店に転勤した人など)

定額減税の対象者の要件の一つに「合計所得金額が1,805万円以下」というものがありますが、月次減税の時にこの金額を超過する見込みであっても、一律に減税を実施しなければなりません。

対象者の親族の人数を判定する

続いて、対象者の定額減税の金額を計算するために、同一生計配偶者と扶養親族の人数を確認します。

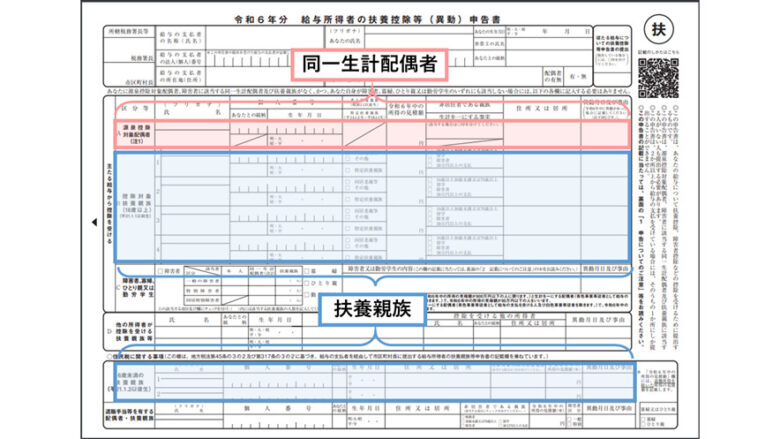

この人数は、会社が提出を受けている「令和6年分の扶養控除等申告書」に基づいて確認します。

国税庁:令和6年分扶養控除等(異動)申告書(確認箇所を色分け加工したもの)

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/annai/1648_01.htm

まず「同一生計配偶者」については、「源泉控除対象配偶者」の欄に氏名の記載がある配偶者のうち、「令和6年中の所得の見積額」が「48万円以下」であり、かつ「非居住者である親族」に該当しない配偶者が対象になります。

続いて「扶養親族」については、「控除対象扶養親族」と「16歳未満の扶養親族」の欄のうち、「非居住者」や「国外扶養親族」にあたらない者が対象になります。所得の見積額は「48万円以下」になっているはずですが、心配であれば確認しておきましょう。

なお、書類に記載した家族の状況に変化が起きているケースや、そもそも書類に記載されていない定額減税の対象者がいるケースもあります。

そのため、月次減税の実施前に、次の4点をあらかじめ社内連絡によって確認し、必要に応じて「扶養控除等申告書」を修正してもらう等の対応を進めておくとスムーズです。

月次減税の4つの確認事項

- 扶養控除等申告書に記載した家族の状況に変更はないか

- 扶養控除等申告書に記載していない定額減税の対象者がいないか

- 16歳未満の扶養親族も記載しているか

- 他の給与所得者と重複して申告している家族はいないか

「該当する人のみ〇月〇日まで連絡ください」という内容で連絡すると、スムーズに進行できます。

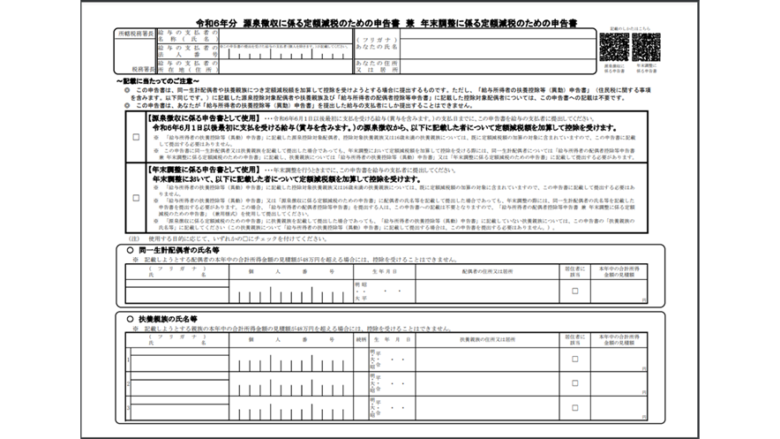

なお、令和6年中の所得金額の見積り額が900 万円超の者に同一生計配偶者がいる場合、その配偶者は、扶養控除等申告書の「源泉控除対象配偶者」には該当しませんので、扶養控除等申告書では把握できません。

この場合は、新様式「源泉徴収に係る申告書」により同一生計配偶者を申告してもらうことで、月次減税の対象に含めることができます。

必ずしもこの「源泉徴収に係る申告書」の様式である必要はなく、同じ内容の書類の提出を受けても構いません。また、あくまで「扶養控除等申告書」の補完的な書類であるため、「扶養控除等申告書」に記載している親族を重複して記載してもらう必要はありません。

定額減税等においてご不明点等ございましたら弊所にご連絡ください。

所得税の定額減税額を計算する

定額減税の対象者と人数を確認し、対象者ごとの定額減税額を計算します。

所得税の定額減税の計算式

所得税の定額減税額=3万円×(本人+同一生計配偶者+扶養親族)

6月分の給与から定額減税を実施する

定額減税の対象となる従業員等の、令和6年6月1日以後に支払う給与(月給またはボーナス)から前項の金額で減税を実施します。

わかりやすい例を使って、月次減税の方法を確認しておきましょう。

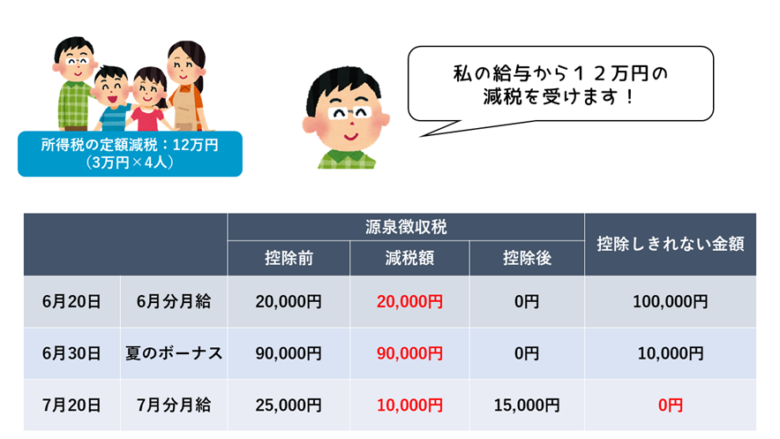

例えば、所得税の定額減税12万円の方の月次減税であれば次の図解のようになります。(わかりやすくするために単純な数字を用いています。)

手順としては、まずは通常どおりに源泉徴収税額を計算し、その税額から、各人の減税額を控除します。

控除しきれない金額が生じた場合は、その分を繰り越して、次の給与の源泉所得税額から控除します。

(参考)「各人別控除事績簿」の作成

先ほどの図解のとおり、最初の給与から定額減税額を控除しきれなかった場合、その金額が0円になるまで控除不足額を繰り越して管理をしなければなりません。

そこで、必要に応じて「各人別控除事績簿」の作成をしておくとよいでしょう。

「各人別控除事績簿」は会社に作成義務のある書類ではありませんが、作成しておくことによって減税漏れを防ぐことができます。

国税庁が様式を用意して公開していますので、それを参考にすると良いかも知れません。

https://www.nta.go.jp/users/gensen/teigakugenzei/yoshiki.htm

人によっては減税が終わるまで数か月かかることもありますので、何らかの方法で減税額の個人別の管理が必要です。給与計算を税理士に依頼するのも一つの手段だと思います。

給与明細に定額減税の控除額を記載する

従業員等に交付する給与明細や賞与明細に、定額減税による減税額を記載します。

具体的には「定額減税額(所得税)×××円」、「定額減税×××円」のように、具体的な減税額を示す必要があります。

給与明細で示すことが難しい場合には、別紙に記載して交付しても構いません。

年末調整時に「年調減税」を実施する

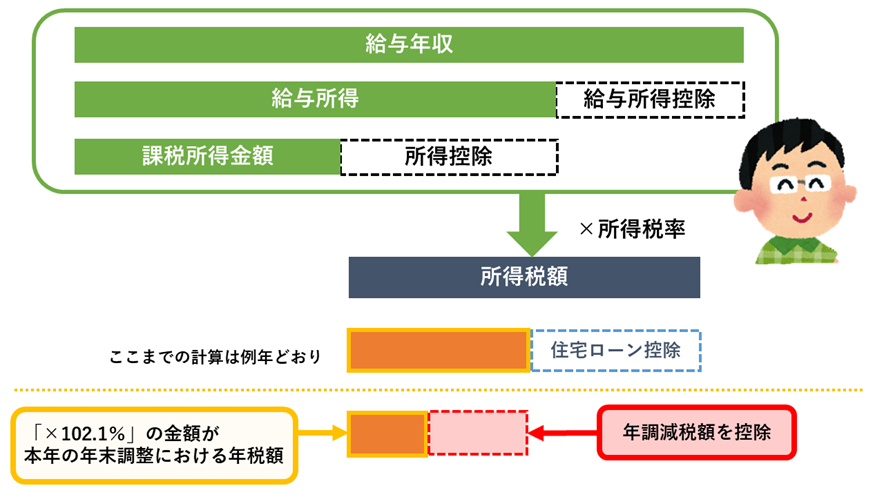

令和6年分の年末調整の対象者には、「年調減税」を実施します。

対象者が月次減税を受けていたかどうかにかかわらず、会社に提出された扶養控除等申告書など年末調整時の各種書類から家族の人数を確認し、減税額(年調減税額)を計算する必要があります。

計算した減税額(年調減税額)は、税額控除(住宅ローン控除)後の金額から控除します。 そして、その金額に復興特別所得税(所得税×2.1%)を加算した額が、令和6年の年調税額になります。

給与計算担当者は、定額減税を適用した後の年調税額と年内に源泉徴収した税額を比較して、その差額を精算します。

年末調整時に「年調減税」を実施する

最後に、給与計算による定額減税を実施する際の注意点をまとめます。

月次減税で月給よりも賞与の支給日が先に到来する場合

月次減税は、令和6年6月1日以後最初に支払う給与が対象です。

ただし、それが月給か賞与かは問いません。

賞与の支給日が先であれば、賞与から月次減税を実施します。

なお、会社が所得税を源泉徴収して支給するものには「退職金」もありますが、退職金は月次減税の対象になりません。

給与年収が2,000万円を超える場合

令和6年の給与年収が2,000万円を超えることが見込まれる役員や従業員についても、「月次減税」では減税事務の対象になります。

ただし、年末調整の対象にならないため、「年調減税」の対象にはなりません。

給与年収2,000万円超の取り扱い

- 月次減税:対象になる

- 年末調整:対象にならない

- 年調減税:対象にならない

合計所得金額が1,805万円を超える場合

令和6年の合計所得金額が1,805万円を超えることが見込まれる役員や従業員についても、「月次減税」では減税事務の対象になりますが、「年調減税」の対象にはなりません。

合計所得金額が1,805万円を超えていても年末調整の対象になることはありますが、その場合でも、「年調減税」の対象になりません。

合計所得金額1,805万円超の取り扱い

- 月次減税:対象になる

- 年末調整:対象になることもある(給与年収2,000万円越えは対象外)

- 年調減税:対象にならない

令和6年6月2日以後に入社した人がいる場合

令和6年6月2日以後に入社した人は、月次減税の対象となる基準日在職者に該当しないため、月次減税の対象にはなりません。年調減税の対象にはなりえます。

月次減税後に家族の人数に変動が生じた場合

月次減税の計算対象になる家族の人数は、最初の月次減税の時までに提出されている書類で判定します。

したがって、その後に増減があっても、月次減税の金額は変更しません。

減税額の差額については、年調減税や従業員自身が確定申告を行うことで精算されます。

定額減税は会社でしっかり対応しましょう

定額減税の実施にあたり、会社の給与計算においてやるべきことを解説しました。

現在、定額減税に対応している給与計算ソフトなどもたくさんありますが、少なくとも正確な書類を従業員に提出してもらい、そこから確実な減税額を算出する工程には、給与計算担当者の力が必要です。

大変な一年にはなりますが、間違いのないようにしっかり実施しましょう。

まとめ

今回は定額減税の会社における給与計算、給与明細について解説しました。

従業員が月次減税の対象となりうるのか、年調減税の対象となりうるのかを正確に把握しなければなりません。

減税の手続きや計算、定額減税について分からない事があれば、弊所にご相談ください。

いかがでしたでしょうか。

定額減税については考慮しなければならない項目が多く、複雑に感じる方もいらっしゃると思います。

しかし、一つ一つ丁寧に見ていけば、さほど難しくはありません。

月次減税、年調減税の対象となるのかしっかりと確認して行きましょう。

不明点はすぐに税理士に相談しましょう。

まいど!西新宿の税理士 中村です!

今話題の定額減税。皆様どのような制度かご存じでしょうか?

今回は[定額減税における給与計算時に会社がやることやその注意点]について解説していきます。

尚、定額減税の概要については4/10の記事で解説しておりますので、こちらもご一緒にご確認ください。