そもそも税理士に依頼できる仕事には何がある?

税理士に対して仕事を依頼する際、その方法には、顧問契約を結ぶ方法とスポット相談をする方法の2通りがあります。

この2つの方法にはそれぞれ良い面と悪い面があり、また、経営者のニーズやビジネスの形態によって向き不向きがあります。

本記事では、顧問契約とスポット相談のそれぞれのメリット・デメリットや、ご自身のニーズやビジネスに合わせた選び方を解説してまいります。

まず初めに、そもそも税理士に依頼できる仕事は何があるのかを確認していきます。

税理士にしか頼めない仕事がある

国家資格である税理士には「独占業務」があります。

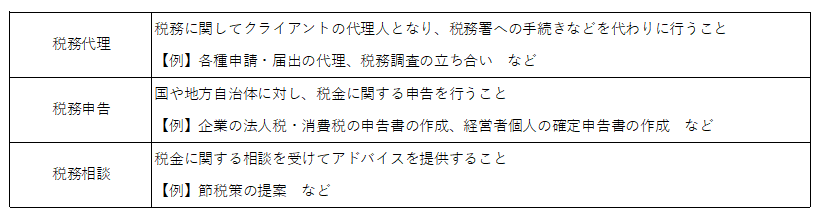

税理士の独占業務とは「税理士しか依頼に応じてはいけない業務」のことで、具体的には以下の3つがあります。

- 税務代理

- 税務書類の作成

- 税務相談

例えば、申告書を自分で作成することはよいのですが、それを外部に委託するのなら、委託する相手は税理士や税理士法人でなければならないということです。

資金調達やコンサルティングなども相談できる

税理士の中には、税務だけでなく経営支援や財務戦略に関するコンサルティングを得意とする者もいます。

例えば、融資の申し込みや補助金申請などの支援、資金繰りの相談、経営の問題点を見つけて改善するための提案、事業承継やそれに伴うM&Aの支援など、さまざまな得意分野をもつ税理士がいます。

弊所では、節税のご提案や税務調査など対応だけでなく、社長の右腕として会社を一緒に成長させるための経営コンサルティングにも力を入れております!

これまで400社を超えるお客様をご支援した実績もございますので、税理士を検討中の方や節税対策でお悩みの方など、是非弊所にご相談くださいませ。

税理士への2つの依頼方法:スポット相談と顧問契約の違い

税理士に業務を依頼したい時、その依頼方法には、スポット相談と顧問契約の2つがあります。

スポット相談とは

スポット相談とは、特定の税務についての相談、単発的な税務申告、税務手続きなどを税理士に依頼したい時に用いられます。

会社にとって必要性を感じた時にだけ、税理士を活用するというスタイルです。

その業務が完遂されたら、基本的にその税理士との関係は終了します。

顧問契約とは

顧問契約とは、その税理士から継続的な支援を受けるための契約になります。

顧問契約を結ぶことによって、税理士が定期的に面談をしたり、何かあればその都度、相談できることがスポット相談との最大の違いです。

どこまでを顧問契約のサービスの範囲内(顧問料の範囲内)とするかについては税理士によって異なりますが、参考までによくあるケースとしては、継続的な面談による経営助言、決算と税務申告、年末調整、法定調書の作成、オプションとして記帳代行や給与計算を引き受けるというものです。

中村太郎税理士事務所では、スポット相談・顧問契約のご相談を承っております。

スポット相談か顧問契約で悩んでいる場合や検討段階でのご相談もご対応しておりますので、まずはお気軽にご相談ください。

税理士にスポット相談をするメリット・デメリット

スポット相談を選択した場合のメリット・デメリットをそれぞれご紹介いたします。

スポット相談のメリット

スポット相談のメリットは下記の4つがあげられます。

必要な業務のみを外注できる

スポット相談では、基本的に会社にとって必要な業務のみを外注することができます。

例えば、「年度末に経理担当者が退職したので、今年分の法人税と消費税の申告書だけ作って欲しい」という場合、その年度分の書類作成のみを税理士に依頼することができます。

コストを低く抑えられる

スポット相談の良いところは、必要な業務だけを税理士に依頼できることです。

税理士に対する報酬はその業務に対してのみ支払えばよいため、顧問契約に比べるとコストを低く抑えることができます。

人的基盤が強くなる

スポット業務を利用する場合、普段の経理などは基本的に自社の人材ですべて担うことになります。

業務負担や人件費の負担は大きくなりますが、長い目でみれば、社内で税務や財務に強い人材が育ち、残ってくれる可能性があります。

セカンドオピニオンとして活用できる

税理士と顧問契約を結ぶと、基本的には長いつき合いになります。

そうすると、途中でその税理士と考え方が合わなくなったり、他の税理士の意見も聞いてみたくなったりする場合があります。決してめずらしいことではありません。

そのような場合は、別の税理士に気になる税務などについてスポット相談をし、話を聞いてみるとよいでしょう。

顧問税理士が説明した内容に納得がいかず、他の税理士の意見も聞いてみたいということは珍しいことではありません。実際に弊所にもそういったご相談をよくいただきます。

顧問税理士に失礼ではないか…などと税理士に気を遣い、セカンドオピニオンに踏み出せない方もいらっしゃるかと存じます。しかしながら税理士はこういったケースには慣れておりますので、遠慮する必要はございません。

税理士にスポット相談をするデメリット

スポット相談で利用している税理士がいても、何かあった時にすぐに意見を聞けるわけではありません。

それにより、例えば内部の判断で暫定的に行った対応に誤りがあると、その後処理をするために、かえって多くの費用や労力を要することがあります。

また、会社を持続的に成長させるには、ビジネスの問題点を洗い出して継続的に改善していくことが欠かせません。

しかし、単発的な業務に対するスポット相談では、そういった問題点やアドバイスがあっても税理士側が口を挟んでよいものかどうか躊躇します。

そのため、経営者によっては物足りなさを感じることもあるかもしれません。

スポット相談の料金相場

スポット相談で依頼できる仕事内容について、特に制限はありません。

したがってその料金相場も、依頼する業務によってケースバイケースといえます。

税理士と顧問契約を締結するメリット・デメリット

続いて顧問契約を締結する場合のメリット・デメリットについてご紹介いたします。

顧問契約のメリット

顧問契約のメリットは下記の4つがあげられます。

継続的支援による業績の向上

顧問契約を結ぶことによって、税理士は中長期的な視点で会社の成長を支援してくれます。

その会社の理念、事業内容、経営計画、現状の業績や財務の状態をすべて把握した上で、改善が必要なところを一緒に考えて、継続的なアドバイスを実施します。

専門家の視点で会社を見ることによって、経営者一人では気づかなかった問題点が見つかったり、色々な企業を見ている税理士からの言葉で新しい経営のヒントを得たりできる可能性があります。

社長の右腕として「今何をすべきか」を一緒に考える税理士や、「今これにいくらまで投資できるか」といった質問にすぐ答えられる税理士がいると経営判断のスピードが段違いに上がります

外注による業務効率化

顧問契約では、毎年の決算や税務申告を任せられるようになることはもちろん、希望があれば記帳や給与計算といった会社の普段の事務も税理士に依頼できるようになることが一般的です。

こうした継続的に発生する業務を税理士に任せることで、社内の業務負担が軽減され、効率化に繋がります。

法改正に対する正確な対応ができる

会社の経理は、税務や会計に慣れた人材がいなければなかなか正確に対応することが難しい業務です。

さらに税務については、毎年かならず法改正が入ります。

ほとんどの企業が影響を受けるような改正も毎年のように行われているので、税務を正しくやるための負担は会社にとって本当に大きいものです。

近年は、インボイスや電子帳簿保存法のような大きな改正が続きました。

これらは日々の経理ルールから変えなくてはならないものであり、専門家からの指導を受けなければ、間違いをずっと続けることにもなります。

顧問契約を結んでいれば、こうした法改正のアナウンスを税理士側から行い、具体的にその会社のどこを変えなければならないかなどを説明して正しい業務ができるようサポートしてくれます。

定期的に疑問点を解消できる

顧問契約を結ぶと、税理士が定期的な面談を実施することが一般的です。頻度は税理士や会社側の要望により変わりますが、月次決算の報告をするために月一回の又は3か月に一回のペースで実施することが多いと思います。

定期的な面談のメリットは、ビジネスで気になることを税理士に相談できるようになることです。

例えば、新しい設備投資を検討していることや、新しいビジネスを始める予定があれば、こうした機会で相談をしておくことによって、どのような書類を保存しておくべきか、どのようなやり方が節税になるのかといったアドバイスが受けられます。会社によっては補助金が受けられる可能性もあり、税理士によっては申請の支援をしてくれる場合もあります。

弊所は国が定める「経営革新等支援機関」であり、補助金・助成金の申請サポートも積極的に行っており、満額獲得等の実績も多数ございます。

また弊所では、社労士などの他士業とも連携しておりますので税務以外の相談にも対応が可能です。士業のネットワークが強い事務所と契約すると、ビジネスで疑問が生じたとき「今度、中村が来たら聞いてみよう」と、一旦保留して業務に集中できるのでおすすめです。

顧問契約のデメリット

顧問契約のデメリットは毎月の顧問料が発生するため、スポット相談に比べて支払う金額は多くなります。

料金については、売上規模に応じて上がることが一般的です。

個人事業主は年間数万円~30万円ほど、法人は20万円~200万円ほどになることが多いと思います。

料金を比較するときに注意していただきたいのが、「料金に何が含まれているか」です。例えば月額料金を見て「安い!」と思っても、税務申告、年末調整、書面添付、税務調査の対応などは別料金という場合があります。

顧問契約とスポット相談の使い分け

ここまで解説したメリット・デメリットを踏まえて、顧問契約とスポット相談のどちらがご自身ビジネスにとって最適なのか、判断するポイントをご紹介します。

顧問契約に向いているビジネスの特徴

下記の特徴に一つでもあてはまる場合は、顧問契約のメリットを活かしやすいです。

企業の売上規模が大きくなってきた

売上規模が大きくなると、税務のミスが発覚したときのペナルティがそれなりに大きくなります。

裏を返せば、ちょっとした節税策の導入によって、税金の支払額が年間数十万円・数百万円単位で変わることもあります。

「売上規模が大きくなってきた」「税金の負担が気になってきた」と感じたときは、顧問契約で継続的な支援を受けることがおすすめです。

複雑な税務を必要とするビジネスをしている

例えば、多様なビジネス展開によって経理が複雑になっている企業、海外事業を手掛ける企業、新興ビジネスであるため税務が確立していない企業などは、税理士の継続的な支援を受けることをおすすめします。

会社をどんどん大きくしたい

会社を飛躍的に成長させるには、財務戦略が欠かせません。

適切なタイミングで金融機関やVCなどから資金を調達し、適切な投資をして結果を出すことを繰り返す必要があります。

このような成長戦略に価値を感じているビジネスオーナーであれば、税理士と顧問契約を締結し、専門的な視点から継続的にアドバイスを受けることに価値を感じられるはずです。税理士を選ぶときは、資金調達支援や財務戦略の提案などの経営コンサルティングを得意としているかを確認しましょう。

財務戦略を立てるには、正しい会計処理を積み上げた財務諸表や試算表の存在が欠かせません。判断のベースとなるものが間違っていたら、そこから導き出される戦略にも間違いが生じてしまうからです。

早めに信頼のおける税理士を見つけましょう!

経営の「右腕」を必要としている

経営者はよく「孤独である」と言われます。

経営の悩みは、会社の成長ステージやビジネスの内容によって千差万別なのに、なぜかこれだけは多くの経営者に共通する悩みです。

考え方や価値観が近い、気の合う税理士を見つけた時、単なるアドバイザーではなく、同じ経営者として意見交換をしたり、時には家族や従業員にはいいづらいことも相談しあえる、人生のパートナーになってくれます。

スポット相談に向いているビジネスの特徴

逆に次のような特徴にあてはまる場合は、スポット相談が適しています。

コスト削減のために出来ることは自社でやりたい

コストが気になるため、できることはなるべく自社でやりたいという場合は、スポット相談で必要なところだけうまく税理士を活用することがおすすめです。

小規模な事業であれば税務の間違いによる影響も(よくないけど)深刻なものにはならないことが多いので、そのあたりも考慮しながら必要なサービスだけを選択するとよいと思います。

ビジネスの内容が安定しており変化がない

長年決まった取り引きを続けており、決まった税務の知識しか要らないという安定したビジネスもあります。

このような場合、税理士が毎月訪ねてきても変化がないため特に相談したいことがなく、顧問契約のメリットを感じにくいです。

こうしたビジネスは、スポット相談を上手く使うことをおすすめします。

一時的なニーズである

税理士に相談したい内容が、一時的なものであればとりあえずスポット相談から検討しましょう。

例えば、「たまたま今年だけ条件が揃ってこの税制が使えるみたいだから申告書を作ってほしい」というような場合です。

まとめ

税理士に依頼をする場合、スポット相談と顧問契約の大きく2つに分けられます。

それぞれメリット・デメリットがありますが、税理士に依頼をする上で最も大切なことは「自社のスタイルにあっており、信頼がおける人物であること」です。

税理士への依頼を検討される場合には、今相談したいことは何なのか、継続的に求めるサポートはあるのかをまず整理いただき、複数の税理士を訪ねてみると良いと思います。

いかがでしたでしょうか。

税理士の選択は、企業にとって非常に重要なポイントであると考えております。

真摯に向き合ってくれ、社長の右腕としてサポートしてくれる税理士に巡り会えるとよいですね。

弊所でも常時、スポット相談及び顧問契約のご相談を承っております。

検討段階でのお見積りもご対応しておりますので、是非お気軽にお問い合わせくださいませ。

まいど!西新宿の税理士 中村です!

今回は【税理士への依頼】をキーワードに解説していきます。

ビジネスにおいて常に経営者の悩みの種の一つである税金。

税金のスペシャリストといえば税理士です。依頼することで税務申告の正確さはあがり、余計なことに悩まされず本業に集中することができます。

しかしながら税理士が展開するサービスは様々で、自身にとってどのような形が一番良いのか悩まれる方も多いのではないでしょうか。

本記事では税理士に依頼する業務について解説しております。