個人事業主が支払うべき主な税金は4種類

個人事業主が支払うべき主な税金は以下の4種類です。

- 所得税

- 消費税

- 住民税

- 事業税

それぞれ簡単に解説していきます。

所得税

所得税とは、1月1日~12月31日の間に発生した個人の所得にかかる税金です。

2037年までは、所得税とともに復興特別所得税が所得税の2.1%の税率で発生します。

消費税

消費税とは、消費税の課税取引にあたる資産の譲渡・貸付け、役務の提供を行った際に発生する税金です。

前々年の課税売上高が1,000万円を超える個人や法人は消費税の課税事業者として、課税期間中(通常は事業年度)に受け取った消費税から仕入控除税額を差し引いた残額を申告・納税しなければなりません。

課税事業者となる要件は、他にもいくつかあります。

住民税

住民税とは、主に個人の所得に基づいて発生する、都道府県や市区町村に支払う税金です。徴収は市区町村が行っています。

所得税の確定申告をすることによって、その情報を基に市区町村が税額を計算し、個人宛てに通知します。(住民税のみの申告をすることもできます)

事業税

事業税とは、事業所得や不動産所得に基づいて発生する、都道府県に支払う税金です。

都道府県税事務所が徴収します。

所得税や確定申告をすることによって、都道府県税事務所から税額が通知されます。(事業税のみの申告をすることもできます)

ただし、年290万円の控除があるため、その年の所得によっては通知がないこともあります。

個人事業主におすすめの節税対策

続いて、個人事業主におすすめの節税対策を7つご紹介します。

青色申告を行う

青色申告とは、一定条件下で信頼性の高い確定申告をする代わりに、節税に有利なさまざまな特典を適用できる税務申告の制度です。

青色申告の特典として有名なものに「青色申告特別控除」があります。

通常は10万円、要件を満たせば最大65万円の控除額を事業所得などから差し引くことができ、所得税・住民税や国民健康保険料の負担を下げることができます。

青色申告には他にも特典があります。こちらを参考にしてください。

国税庁:青色申告制度

httpss://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2070.htm

青色申告を開始するには、税務署に青色申告の承認申請を行うほか、保存する帳簿書類についても、いくつかの要件を満たさなければなりません。

経費の金額を正しく計上する

節税のためには、経費になるものを漏れなく計上することが重要です。

たとえば同一生計の親族に支払う給与は経費になりませんが、「事業専従者」の要件を満たす者に対しては、一定額を控除できます。(事業専従者控除)

さらに、青色申告者であれば「青色申告専従者給与に関する届け出」を行うことによって、届け出た給与をすべて経費にすることも可能です。

自宅で開業している場合は、業務使用分を区別できる家計からの支出を見落としていないかも確認しましょう。

少額減価償却資産の特例を活用する

青色申告者の場合、取得価額30万円未満の減価償却資産については、取得価額の全額を、使用を開始した事業年度の経費にできる特例があります。(年300万円分まで可)

決算前の節税対策としても有効です。

また、取得価額が10万円未満であれば、青色申告者かどうかにかかわらず全額を経費にすることができます。

共済や保険の加入

小規模企業共済制度や中小企業倒産防止共済制度に加入することも節税になります。

これらの掛け金は、全額が所得控除や経費になるため、節税しながら各制度の恩恵を受けられるのです。

ただし、短期間で解約すると、解約時に払い戻される金額が掛け金総額を下回ることがあるため、加入時に最低限加入しておくべき期間を確認しておきましょう。

iDeCoを利用する

iDeCoとは、私的年金の1つです。

掛け金の全額が所得控除になるため、節税しながら老後に備えることができます。

ふるさと納税を活用する

ふるさと納税とは、自治体に寄附した額から2,000円を控除した全額が、その年の所得税や翌年度の住民税から控除されるという特例です。(所得による上限額あり)

トータルで支払う税額は変わらないことから、節税にはなりませんが、返礼品をもらえる点にメリットがあります。

法人化する

所得税の税率は5%~45%の超過累進税率ですが、法人税の税率は23.2%です。

個人事業による所得が増えてきた場合、その事業を法人化すると、所得に対する税負担を抑えることができます。

他にも法人化にはさまざまな節税メリットがあります。

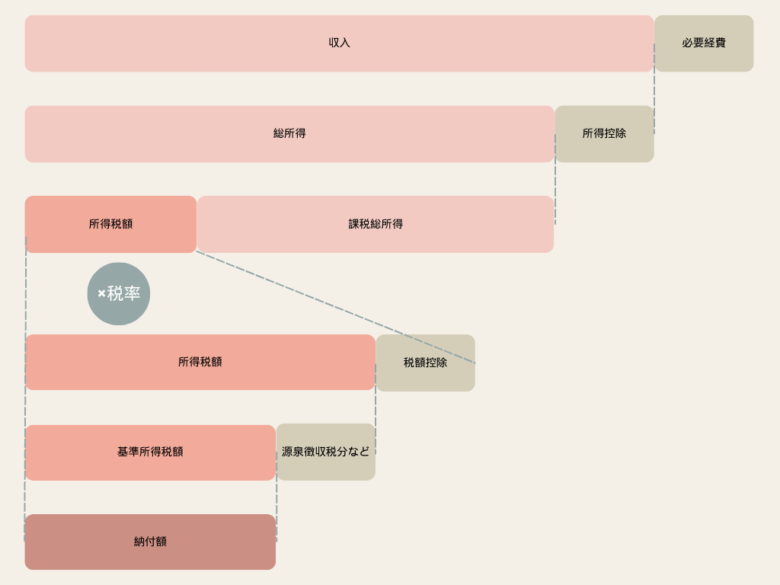

個人事業主の節税の仕組みと納税額の計算方法

個人事業主の場合、所得金額は「収入」から「必要経費」を差し引いたものです。

課税所得は、所得金額からさらに「各種控除」を差し引いたものです。

売上が同じでも、必要経費やその他の控除額が大きければ、課税所得額を減らすことができます。

- 所得金額(課税所得)= 収入 - 給与所得控除

- 所得税額 = 課税所得金額 × 所得税率

- 納付する税額 = 所得税額 - 税額控除

- 住民税 = 課税所得金額 × 税率 - 調整控除 - 税額控除 + 均等割額

上記のように住民税も所得税の計算と同様に課税所得金額を使って算出するため、

課税所得を減らすことが所得税と住民税の両方の節税につながります。

節税に悩んだら税理士に相談しましょう

事業内容や取引の状況から、最適な節税対策や法人化のタイミングを提案してもらうことができます。

特に法人化のタイミングについては、税理士に相談することを強くおすすめします。

法人化のタイミングに関する情報はインターネットでも得られますが、法人税と所得税の税率差のみを比べたものが多いです。

しかし、実際のところは、法人化によって変わる法人と個人の税負担を地方税まで含めて比べる必要がありますし、法人のランニングコスト、社会保険料の変化も加味しなければ適正なラインは掴めません。

「法人化はまだ早い」と思っている方でも、一緒にシミュレーションすると「もっと早く法人化すれば良かった」というケースがあります。

いかがでしたでしょうか。

個人事業主が利用できる節税は、数多くあります。

時に、法人化することでより節税メリットを享受することも可能です。

何かお困りの際には、税理士に相談しましょう。

まいど!西新宿の税理士 中村です!

今回は、個人事業主におすすめの節税対策について解説致します!

是非ご一読ください!