定額減税とは

定額減税とは、個人の所得税と住民税を一定の金額で減税する、デフレ脱却のための経済政策です。

令和6年4月1日からの租税特別措置法等の改正により実施されています。

定額減税の対象者・金額

定額減税の対象者は、国内の居住者である個人のうち、合計所得金額が1,805万円以下である所得税や住民税の納税者になります。

対象者の要件にあてはまれば、令和6年分の所得税から3万円、令和6年度分の住民税所得割から1万円が減税されます。

さらに扶養している家族がいれば、その人数分の減税額が追加されます。

令和6年分の所得税:3万円×(納税者本人+扶養している家族の人数)

令和6年度分の住民税:1万円×(納税者本人+扶養している家族の人数)

ふるさと納税とは何か

ふるさと納税とは、自治体への寄附を通じて納税ができる税制です。

住民税などの納税は、本来であれば自分の住んでいる自治体に対して行うものですが、ふるさと納税をすれば、自分の生まれ故郷はもちろん、お世話になった自治体や個人的な想いから応援したい自治体など自分が好きな自治体に納税することができます。

ご自身がお住いの自治体にふるさと納税をすることもできますが、その場合は返礼品を受け取ることができません。

ふるさと納税による節税効果とは

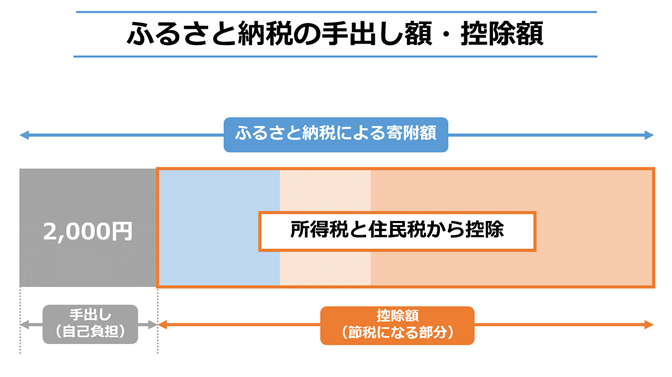

ふるさと納税を行うと、寄附した金額から2,000円を除いた額が、寄附をした人の所得税と住民税から控除されます。

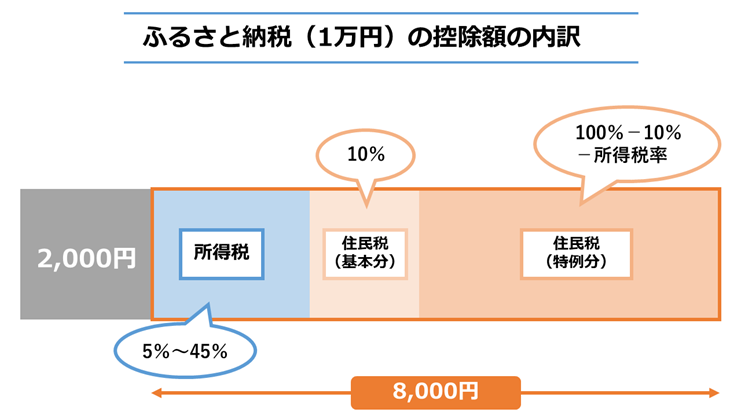

例えば、A市に1万円のふるさと納税をすると、2,000円を除いた8,000円に相当する所得税と住民税が減税されるということです。

減税される額(寄附額が1万円の場合、8,000円)の内訳は次のとおりです。

- 所得税からの減税:5%~45%

- 住民税(基本分)からの減税:10%

- 住民税(特例分)からの減税:100%-10%-所得税率

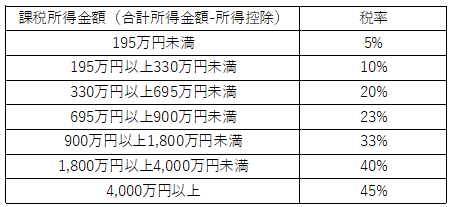

所得税の5%~45%とは、ふるさと納税を行う年の課所得金額に適用される税率のことです。課税所得金額に応じて税率は高くなります。

所得税の税率

【例】令和6年の課税所得金額100万円の人が令和6年中に1万円のふるさと納税をした場合の控除額のイメージ

- 令和6年分の所得税:400円(8,000円×5%)

- 令和7年度分の住民税:7,600円(基本分8,000円×10%+特例分8,000円×85%)

所得税には復興特別所得税がかかるため、厳密には5.105%~45.945%になりますが、ここではわかりやすいように5%~45%で簡略化しています。

ふるさと納税が自治体に対する通常の寄附と違って特別である理由は、住民税の「特例分」にあたる減税が適用されるところにあります。

ふるさと納税には上限額がある

ふるさと納税による減税効果は、無制限に受けられるわけではありません。最大限の減税が受けられる寄附額には上限があります。その上限を超えて寄附をすると、その超過分は税金から控除されず、自己負担が2,000円を超えてしまいます。

ふるさと納税の上限額については、税金ごとに、次のように定められています。

- 所得税:総所得金額等×40%

- 住民税(基本分):総所得金額等×30%

- 住民税(特例分):住民税所得割額×20%

3つのうち、ふるさと納税の上限額としてもっとも低い基準になるのは住民税(特例分)の「住民税所得割額×20%」であり、これが一般的な「ふるさと納税の上限額」として扱われています。

「住民税所得割」とはその年の所得に対しておおむね10%で計算される税金です。均等割と一緒に、「翌年度」の住民税として徴収されます。

ふるさと納税の上限額である「住民税所得割×20%」の「住民税所得割」とは、「ふるさと納税をした年」の所得から計算されるものになります。

つまり「令和6年」のふるさと納税の上限額は、令和7年に徴収される「令和7年度分」の住民税所得割の20%になります。

ふるさと納税を限度額内で実施するには、その年の見込み所得やその年に受けられそうな控除から翌年度の住民税所得割を予想しなければならないということです。

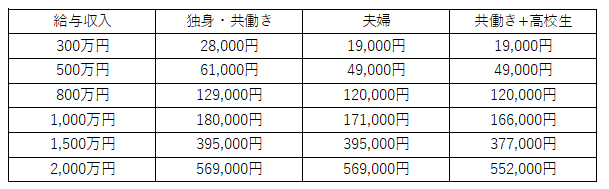

(参考)ふるさと納税の上限額の目安を確認してみよう

参考までにふるさと納税の上限額の目安も確認しておきましょう。

次の表はふるさと納税をする本人の「給与収入」(=税金や社会保険料を引かれる前の総支給額)に対するふるさと納税の上限額の目安になります。

総務省:ふるさと納税ポータルサイトより作成

表の「共働き」は配偶者控除が受けられないケースで、「夫婦」は配偶者控除が受けられるケースになります。また「高校生」は16歳以上で計算されています。

なお、表の給与年収や家族構成が仮に同じでも、他の所得控除の状況や加入している社会保険などで金額は変動します。あくまで目安にしましょう。

定額減税はふるさと納税の上限額に影響するのか

それでは、令和6年度税制改正によって実施される定額減税がふるさと納税に影響を与えるのかどうかを解説します。

定額減税において減税される住民税は「令和6年度分の住民税所得割」ですが、これが減税された場合、令和5年のふるさと納税の上限額として見込んでいた額が減少してしまうことが心配されています。

【結論】令和6年度分はふるさと納税の控除に影響なし

定額減税が実施されても、令和6年度分の住民税に関するふるさと納税(令和5年に行ったふるさと納税)の上限額に影響はありません。

なぜなら、令和6年度のふるさと納税にかかる上限額は、定額減税「前」の住民税所得割の20%で計算されるからです。

このような措置をした理由について総務省は、定額減税が施行される前である令和5年中にすでにふるさと納税を行った方に意図せざる不利益が生じないようにするためである旨を説明しています。

総務省HP:個人住民税の定額減税に係るQ&A集(Q6-3)

https://www.soumu.go.jp/main_sosiki/jichi_zeisei/czaisei/02zeimu04_04000129.html

令和7年度分のふるさと納税に注意

ただし、ふるさと納税の上限額を定額減税「前」の住民税所得割の20%とする措置は、あくまで令和6年度分の住民税に対する特例となります。

総務省のQ&A集では「令和7年度分の個人住民税については、上記の特例は設けていない」と記載されており、令和7年度分(つまり令和6年中のふるさと納税)の上限額に対してはこのような特例が現時点ではないことがわかります。

一見すると、定額減税の対象は「令和6年度分の住民税」なので令和7年度分のことはどっちでもいいように思えるのですが、総務省によれば令和7年度分の住民税から例外的に実施される定額減税があるとのことです。

それは「控除対象配偶者以外の同一生計配偶者」の減税分(1万円)です。定額減税の対象である納税者(合計所得金額が1,000万円超)に合計所得金額が48万円以下の同一生計配偶者がいる場合に該当します。

該当する場合の減税額は1万円ですから大きな影響はないと考えてよいのですが、「上限額ギリギリをねらいたい」という方は、政府のこの方針に注意が必要です。

ふるさと納税によって控除しきれない定額減税が発生した場合

続いて、ふるさと納税による控除を受けたことによって納税額が減少し、定額減税の一部を控除しきれなくなった場合について解説します。

控除しきれない額は調整給付で対応

定額減税では対象者に控除しきれない減税額が発生した場合、その金額は「調整給付金」として、市町村から対象者に支給されます。

「調整給付金」は1万円単位で支給されることになっています。例えば、所得税と住民税を合わせて「1.5万円」の控除不足が発生した場合、1万円未満を切り上げて「2万円」が支給されます。

ただし、定額減税の対象となる「令和6年分の所得税」については税額そのものがまだ確定していません。とりあえず前年の状況をもとに「調整給付金」は支給されますが、あくまで推計であるため、令和6年の所得税や定額減税が確定した後にさらなる不足額が生じることもあります。その場合の不足額については、令和7年度に追加の給付が予定されています。

まとめ

定額減税がふるさと納税に与える影響をまとめると、以下のとおりです。

- 【結論】定額減税の基本的にはふるさと納税にほとんど影響しない

- ふるさと納税の上限額は、令和6年度分は定額減税「前」の金額で計算される

- 令和7年度分の上限額に上記の特例はないものの影響は限定的といえる

- ふるさと納税によって減税しきれない額が生じても差額は調整給付金として支給される

いかがでしたでしょうか。

毎年ふるさと納税をなされている方は多いか思います。

定額減税により、ふるさと納税への影響を懸念される声が多いですが、基本的には影響はほとんどありません。例年通りふるさと納税を行ってください。

もし不安点などがあれば、すぐに税理士に相談しましょう。

まいど!西新宿の税理士 中村です!

令和6年度税制改正において実施される定額減税がふるさと納税に与える影響を心配する声があがっています。

心配されていることは2つあって、1つは、ふるさと納税の上限額に影響を与えるのかどうか、もう1つは、ふるさと納税によって減税しきれない額が生じた場合に差額の取り扱いはどうなるのかについてです。

この記事では、定額減税がふるさと納税にどう影響するのかを解説します。