退職金は年末調整の対象にならない

退職金は、年末調整の対象にはなりません。詳しく解説していきます。

そもそも年末調整とは

年末調整とは、会社がその年に従業員に支払った給与やボーナスといった「給与所得」にあたるものについて、従業員から申告を受けた控除を適用し、その源泉徴収税を精算する事務手続きのことです。

年末調整をする前に給与やボーナスから源泉徴収した税と、各種控除を適用した後の正しい税の差額を調整するために行っています。

退職金について年末調整をしない理由

給与やボーナスと同じように、会社から税金を源泉徴収されるものに「退職金」があります。

源泉徴収が行われているという理由から、退職金についても、給与やボーナスと一緒に年末調整の対象になるのではないかと思われる方がいらっしゃるかも知れません。

しかし、退職金は、年末調整の対象になりません。

なぜなら退職金は「退職所得」に該当するからです。

この「退職所得」には、給与やボーナスとは別に税金を計算する方法が採られています。

したがって退職金は、給与やボーナスとは一緒にせず、退職金のみについて会社が税金を計算します。

弊所では年末調整・確定申告のご依頼を常時承っております。

退職金をもらった際に必要な税務申告について、お悩みの方は一度ご相談下さい。

退職金は確定申告も原則しなくてよい

退職金は、「退職所得の受給に関する申告書」を会社に提出し、その内容に基づいて会社が源泉徴収をすることによってすべての納税が完了します。

したがって、退職金を受け取っても、「退職所得の受給に関する申告書」を提出していれば、確定申告をする必要はありません。

退職した年の給与・ボーナスの年末調整はどうなる

退職金をもらう人の中には、その年の1月1日から退職日までに会社から給与やボーナスをもらっている場合があります。

年の途中で退職した場合、退職日までにもらったその年の給与やボーナスは、原則として年末調整の対象になりません。

したがって、年末調整で受けられる各種控除が適用されていないまま税金が徴収されている状態になっています。

ただし、退職した年に再就職をした場合は、新しい会社で、前の会社の給与やボーナスについてもまとめて年末調整を受けることができます。

この時は、前の会社から交付された「源泉徴収票」を新しい会社に提出することが必要です。

なお、再就職をする見込みのない一定の事情があれば、年の途中で退職した場合でも例外的に年末調整が行われることがあります。

弊所では年末調整・確定申告のご依頼を常時承っております。

退職金をもらった際に必要な税務申告について、お悩みの方は一度ご相談下さい。

退職金にかかる税金とその計算方法

退職金にかかる税金やその計算方法を解説します。

退職金から天引きされる税金

退職金にかかる税金は、「所得税及び復興特別所得税」と「住民税」です。

どちらも会社が計算し、退職金から源泉徴収をして、税務署や市役所に納めてくれます。

退職所得の計算方法

退職金にかかる税金を計算するには、まずは退職金から「退職所得」を計算する必要があります。

退職所得=(収入金額-退職所得控除額)×2分の1

収入金額とは

源泉徴収をする前の、退職金の総額になります。

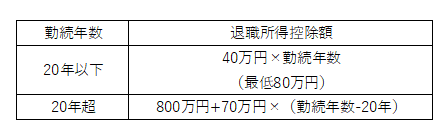

退職所得控除額とは

税金の計算において退職金から控除できる金額になります。

「退職所得の受給に関する申告書」によって勤続年数から計算します。

勤続年数に1年未満の月数がある場合は、1年に切り上げます。(例:10年2か月→11年)

障害者になったことが直接の原因で退職した場合は、上記の退職所得控除額に100万円が加算されます。

退職金にかかる税金の計算方法

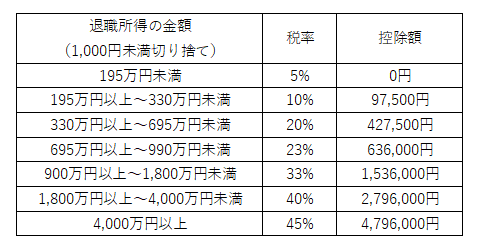

退職金の所得税=退職所得×税率-控除額

退職所得にかかる所得税は、下記の速算表から計算します。

退職金の復興特別所得税=所得税×2.1%

退職金の住民税=退職所得×10%(市民税6%、都道府県民税4%)

具体的な計算例

下記条件での計算例をご紹介します。

- 退職金:2,000万円

- 勤続年数:25年

- 退職所得控除額:1,150万円

800万円+70万円×5年=1,150万円

- 退職所得:425万円

(2,000万円-1,150万円)×2分の1=425万円

- 所得税及び復興特別所得税:43万円1,372円

(425万円×20%-427,500円)×102.1%=43万1,372円(円未満切り捨て)

- 住民税:42万5,000円

425万円×6%=25万5,000円(100円未満切り捨て)

425万円×4%=17万円(100円未満切り捨て)

【例外】2分の1が適用されない退職所得について

退職所得の計算において「“2分の1”を適用しない」というルールがある退職金が2種類あります。「特定役員退職手当等」と「短期退職手当等」です。

「特定役員退職手当等」とは、勤続年数5年以下の役員退職金をいいます。定年退職後、数年だけ別の企業の役員に再就職する慣行がある団体などにおいてよく見られていた税負担の回避に対応したものとなります。

「短期退職手当等」とは、「特定役員退職手当等」の対象を広げるために後から追加されたルールです。役員以外の一般従業員ついても勤続年数が5年以下である退職金が対象になり、「2分の1」を乗じる前の額が300万円を超える場合にのみ適用されます。

「退職所得の受給に関する申告書」を提出していない場合の計算方法

退職金の税金を計算するには、「勤続年数」が欠かせません。

「勤続年数」は、従業員から会社に提出する「退職所得の受給に関する申告書」から計算されます。

「入社日から退社日でわかりそうなものだけど…」と不思議に思われるかも知れませんが、ここでいう「勤続年数」とは税法上の年数のことであり、その会社以外からもらう退職金の有無や、確定拠出年金の受給の有無などの情報が必要になります。

そのため、退職金の支払い時までに「退職所得の受給に関する申告書」の提出がなければ、会社は退職所得控除額を無視して下記の方法で税金を計算します。

収入金額×20.42%

収入金額×6%+収入金額×4%

退職金を受け取った人が確定申告をした方が良いケース

確定申告をする義務はなくても、あえて確定申告をすることによって税金の還付を受けられる場合があります。

「退職所得の受給に関する申告書」を提出していない

「退職所得の受給に関する申告書」を提出しないまま退職金を受け取っている場合、退職金の支給総額に対して一律20.42%の所得税及び復興特別所得税が徴収されています。

申告書を提出した場合の正しい税額はこれより少ないケースがほとんどです。

過分に徴収された分の税額は、確定申告をすることによって還付を受けることができます。

控除しきれていない所得控除がある場合

所得控除の金額がその年の合計所得金額よりも多い場合、所得税は発生しません。

しかし、その年に退職金がある場合、控除しきれなかった所得控除は、退職所得から控除することができます。

この場合も確定申告をすることによって、退職金から徴収された税金の一部の還付を受けられる可能性があります。

年の途中で退職してその後就職していない場合

退職した年の1月1日から退職日までに支給された給与やボーナスは、原則、年末調整の対象になりません。

その年に再就職をすれば、再就職先で、前職分もまとめて年末調整を受けることができるのですが、再就職をしていない場合は、給与やボーナスの年末調整ができていない状態です。

所得控除がきちんと適用されていないため、税金を過分に徴収されている可能性があります。

また、再就職をしたものの何らかの事情で年末調整を受けなかった場合や、退職した会社の源泉徴収票を提出しないまま年末調整を受けてしまった場合も同様です。

確定申告をすることによって、給与等から過分に徴収された税金の還付を受けられる可能性があります。

年末調整で適用していない所得控除がある場合

年末調整で所得控除の申告をし忘れたものがあったり、そもそも年末調整で適用できない所得控除がある場合は、確定申告をすることによって税金の還付を受けることができます。

下記の所得控除のうち、年末調整で申告していないものがないかを確認してください。

- 社会保険料控除

- 小規模企業等掛金控除

- 生命保険料控除

- 地震保険料控除

- 寡婦控除、ひとり親控除

- 勤労学生控除

- 障害者控除

- 配偶者控除、配偶者特別控除

- 扶養控除

- 基礎控除

- 雑損控除(※)

- 医療費控除(※)

- 寄付金控除(※)

(※)年末調整では申告できない控除

退職金を受け取った人で確定申告が必要になるケース

退職金の納税は基本的には会社からの源泉徴収で完了します。

しかし、退職金以外の所得の状況によって、確定申告をしなければならないことがあります。

特に下記の3つのケースは確定申告を忘れないよう注意してください。

年金をもらっている人の場合

その年における年金の収入金額(税金や社会保険料などを天引きされる前の金額)が400万円を超えている場合は確定申告が必要になります。

また、年金や退職金以外の所得(給与所得、不動産所得、事業所得、山林所得、譲渡所得、一時所得、年金以外の雑所得など)の合計が20万円を超える場合も確定申告が必要になります。

給与・退職金以外の所得がある人の場合

給与や退職金以外の所得(不動産所得、事業所得、山林所得、譲渡所得、一時所得、雑所得(年金を含む)など)の合計が20万円を超える場合も確定申告が必要になります。

自営業や不動産賃貸業を営んでいる人の場合

基本的には確定申告が必要になります。

また、赤字のため納める税金がなく確定申告をする必要がない場合であっても、あえて確定申告をすることによって給与などから源泉徴収された税金の一部の還付を受けられたり、青色申告をすることで翌年以降の税金の計算を有利にしたりすることができます。

青色申告をすると事業にかかる税金の計算が有利になります。

その分、帳簿のつけ方や保存書類などに要件があるため、ご自身で対応するのは結構な負担となるかと思います。

事業の確定申告は税理士に依頼しましょう。

弊所でもご依頼を承っております。

確定申告は税理士に依頼を

退職金は、通常は確定申告をしなくても納税が完了します。

しかし、他の所得によって確定申告をしなければならなかったり、あえて確定申告をすると得をするケースもあります。

確定申告が必要であれば、ぜひご相談ください。

まとめ

今回は「年末調整」と「退職金」をキーワードに解説いたしました。

退職金にまつわる申告漏れは多く、後から修正が必要になるケースも少なくありません。

年末調整の役割、退職金をもらった際に必要な税務申告について、正しく理解することが大切です。

また、専門家である税理士への依頼も検討しましょう。

いかがでしたでしょうか。

弊所では年末調整・確定申告のご依頼を常時承っております。

税務申告は早めに動き出すことが大切です。

今悩んでいる方は是非弊所にご相談ください!

まいど!西新宿の税理士 中村です!

今回は【年末調整】と【退職金】がキーワード!

会社からの給与やボーナスは年末調整を受けることによって、基本的には確定申告が不要となります。

では、会社を退職して退職金をもらった場合も、年末調整をしてもらうことによって確定申告をしなくてもよいのでしょうか。

結論をいうと、退職金は年末調整の対象にならないのですが、退職金の独自の税制によって確定申告をする必要はありません。

この記事では、退職金をもらった方に向けて、年末調整や確定申告をしなくてよい理由や、あえて確定申告をしたほうが良いケースなどを解説します。