年末調整で受けられる生命保険料控除とは

生命保険料控除とは、個人がその年に支払った生命保険や医療保険などの保険料の金額に基づいて受けられる所得控除です。

生命保険料控除の対象

ご自身の所得控除として申告できる保険料は、その保険金を自分自身が受け取れる契約のほかにも、配偶者や親族が受取人になっている保険が対象になります。

ただし、個人年金保険については、受取人がご自身か配偶者のみの契約に限られます。

生命保険料控除を年末調整で受ける方法

年末調整の際に、勤め先に以下の2つの書類を提出することによって控除を受けることができます。

- 給与租特者の保険料控除申告書

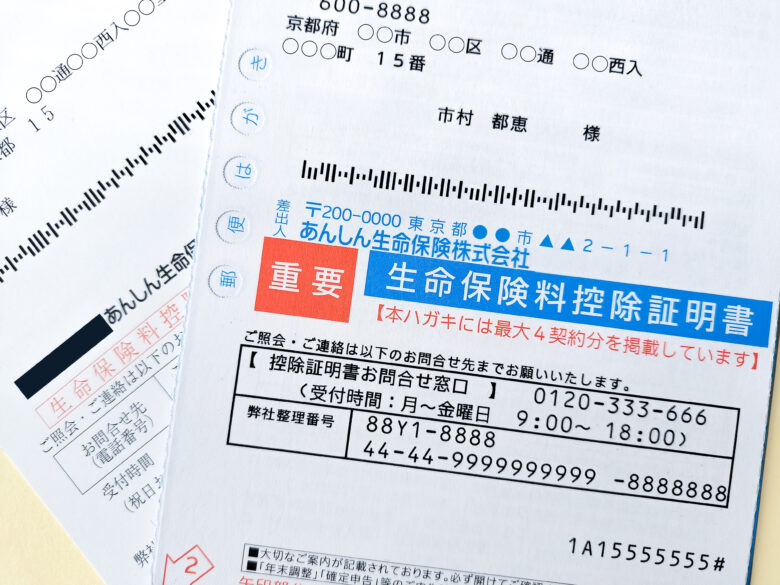

- 生命保険料控除証明書(※)

(※)保険会社から10月頃に送られてくる証明書です。勤務先によっては電子データでの提出もできます。

生命保険料控除の計算方法

生命保険料控除を計算するには、その年に支払った保険料を3つに分けて、それぞれの区分ごとに控除額を計算し、最後にそれを合算します。

生命保険料控除の3つの区分とは

生命保険料控除の3つの区分とは、①一般の生命保険料、②介護医療保険料、③個人年金保険料です。

このうち、①一般の生命保険料と③の個人年金保険料については、2012年1月1日以降の契約であれば「新契約」、それより前(2011年12月31日以前)の契約であれば「旧契約」の区分があり、控除額の計算式が異なります。

②の介護医療保険料については、2012年1月1日からの新区分であるため、新旧の区分はなく、計算方法はすべて「新契約」の方法になります。

なお、生命保険料の3つの区分や新契約・旧契約の区分は、保険会社から受け取る保険料控除証明書に記載されています。したがって、自分で判別をする必要はありません。

旧契約に該当するものがない場合の計算方法

ここからは、生命保険料控除の具体的な計算方法を解説します。

まずは、その年に支払った保険料を①一般の生命保険料、②介護医療保険料、③個人年金保険料の3つに分けます。

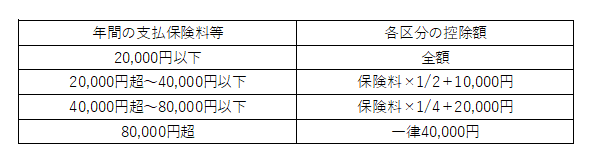

もし、一般の生命保険料にも個人年金保険料にも「旧契約」がなければ、3つの区分の保険料をそれぞれ下記にあてはめて控除額を計算します。

それぞれの区分の最高額は4万円です。

したがって、生命保険料控除の最高額は12万円になります。

それでは、旧契約に該当するものがない例で、生命保険料控除の金額の計算方法を確認してみましょう。

・一般の生命保険料(新契約):支払保険料60,000円

・介護医療保険料:支払保険料15,000円

→生命保険料控除の金額:50,000円(一般生命:35,000円=60,000円×1/4+20,000円、介護医療:15,000円、生命保険料控除:35,000円+15,000円)

旧契約に該当するものがある場合の計算方法

続いて、保険料を3つに分けた上で、「一般の生命保険料」と「個人年金保険料」のいずれかに旧契約に該当するものがある場合の計算方法を解説します。

この場合、「一般の生命保険料」と「個人年金保険料」のそれぞれ支払保険料を、さらに「新契約」と「旧契約」に分けます。

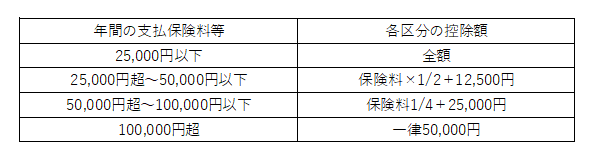

そして、新契約に該当するものは新契約の方法(前項参照)で、旧契約に該当するものは下記の方法で控除額を計算します。

旧契約の場合、2つの区分のそれぞれの最高額は5万円です。

それでは、旧契約に該当する保険料しかない場合の計算例を確認します。

・一般の生命保険料(旧契約):50,000円

・個人年金保険料(旧契約)120,000円

→生命保険料控除の金額:87,500円(一般生命:37,500円=50,000円×1/2+12,500円、個人年金:50,000円、生命保険料控除:37,500円+50,000円)

旧契約と新契約の両方がある場合の計算方法

最後に、保険料を3つに分けた上で、「一般の生命保険料」あるいは「個人年金保険料」の区分に「新契約」と「旧契約」の両方がある場合を解説します。

この場合は、新契約は新契約のみ、旧契約は旧契約のみで控除額を計算し、それを合算します。

・一般の生命保険料(新契約):60,000円

・一般の生命保険料(旧契約):50,000円

→生命保険料控除の金額:40,000円

(計算方法)

まず、ここまで見てきた計算方法を使って、新契約の控除額35,000円、旧契約の控除額37,500円を計算します。

これを合算すると72,500円になりますが、最高額は4万円ですので「40,000円」とします。

次に、この「40,000円」と、旧契約のみの控除額「37,500円」を比べます。

大きい金額が、一般の生命保険料の控除額になります。(この場合は40,000円) 旧契約の控除額は最高5万円ですので、もし旧契約の支払保険料が6万円を超えていれば、旧契約のみの金額が適用されます。

最後のまとめとして、その年に支払った保険料が3つの区分すべてにわたっており、かつ、新契約と旧契約が混ざっている場合の計算方法を確認します。

・一般の生命保険料(新契約):60,000円

・一般の生命保険料(旧契約):50,000円

・介護医療保険料:15,000円

・個人年金保険料(旧契約)120,000円

→生命保険料控除の金額:105,000円

(計算方法)

ここまで見てきた控除額の計算方法を使って、一般生命の40,000円、介護医療の15,000円、個人年金の50,000円を計算します。

これらを合算して、生命保険料控除は105,000円(40,000円+15,000円+50,000円)になります。

なお、最高額は「12万円」ですので、もし3つの合計額が12万円を超えていれば12万円が控除額になります。

年末調整で受けられるその他の保険料控除の計算方法

生命保険料控除を受けるために提出する「給与所得者の保険料控除申告書」では、生命保険料控除の他にも、地震保険料控除、社会保険料控除、小規模企業共済等掛金控除を申告することができます。

地震保険料控除

地震保険料控除とは、地震等による損害を補償するための保険契約に基づいて保険料を負担した場合に受けられる所得控除です。

控除の対象になるかどうかは、前項の生命保険料控除のように、保険会社から受け取る控除証明書から判断することができます。

地震保険料控除の対象

ご自身の所得控除として年末調整で申告できるのは、ご自身名義の家屋や家財といった資産の損害を補償する保険契約のほかにも、同一生計の配偶者・親族の家屋や家財を補償する保険契約が対象となります。

また、地震保険料控除の対象になる家屋や家財は常時生活に使用しているものに限られます。

そのため、別荘や、人に使用させている賃貸物件などの保険料は対象外になります。

年末調整で控除を受ける方法

地震保険料控除について年末調整を受けるには、保険会社から受け取った控除証明書に基づいて「保険料控除申告書」を記載し、その証明書と申告書を勤務先に提出します。

地震保険料控除の計算方法

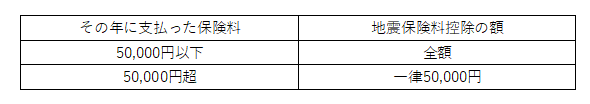

地震保険料控除の金額は、その年に支払った地震保険に相当する保険料から計算します。

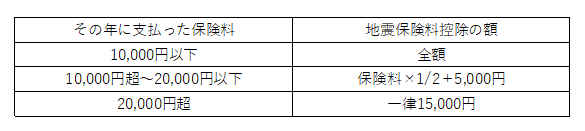

計算方法は、その契約が、通常の地震保険料である場合と、旧長期損害保険に該当する場合で区別します。

通常、火災保険のオプション(地震特約など)として加入する保険が該当します。(最高5万円)

平成18年12月31日までに契約した一定の損害保険が該当します。(最高1.5万円)

尚、地震・旧長期の両方がある場合は、それぞれの方法で計算した金額の合計額となります。(最高5万円)

社会保険料控除

社会保険料控除とは、ご自身や同一生計の配偶者・親族の社会保険料を負担した場合に受けられる所得控除です。

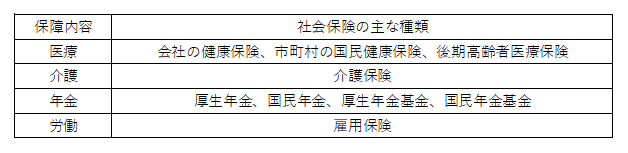

次のような保険料の支払いが、社会保険料控除の対象になります。

年末調整で控除を受ける方法

社会保険料控除について年末調整を受けるには、年末調整を行う勤務先において給与から天引きされたものと、それ以外で支払ったものに分けて考える必要があります。

まず、勤務先において天引きされたものは、保険料控除申告書に記載をしなくても年末調整で控除を適用してもらえます。

したがって、それ以外で支払った社会保険料がある場合にのみ、保険料控除申告書に記載する必要があります。

また、国民年金や国民年金基金について控除を申告する場合は、それぞれの機関から受け取った控除証明書を申告書に添付して提出する必要があります。

社会保険料控除の計算方法

本年中に支払った額がそのまま社会保険料控除の金額になります。

小規模企業共済等掛金控除

小規模企業共済等掛金控除とは、下記のいずれかの掛け金を支払った場合に受けられる所得控除です。

- 中小機構との共済契約の掛金

- 確定拠出年金法に規定する企業型年金の掛金

- 確定拠出年金法に規定する個人型年金(iDeCo)の掛金

- 心身障害者扶養共済制度の掛金

年末調整で控除を受ける方法

勤務先において給与から天引きされたものは、保険料控除申告書に記載をしなくても年末調整で控除を適用してもらえます。

それ以外で自ら支払ったものがある場合にのみ、保険料控除申告書に記載をして、それぞれの機関から受け取った控除証明書を添付して勤務先に提出します。

小規模企業共済等掛金控除の計算方法

本年中に支払った額がそのまま控除の金額になります。

給与所得者の保険料控除申告書の書き方

給与所得者が生命保険料などの保険料控除を受けるには、「給与所得者の保険料控除申告書」を年末調整までに勤め先に提出する必要があります。

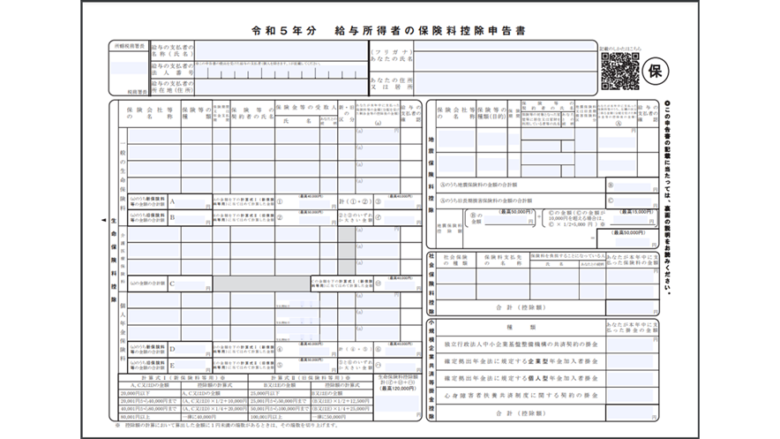

「給与所得者の保険料控除申告書」は、下記の書類です。

(画像出典)国税庁HP:令和5年分給与所得者の保険料控除申告書

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/annai/1648_05.htm

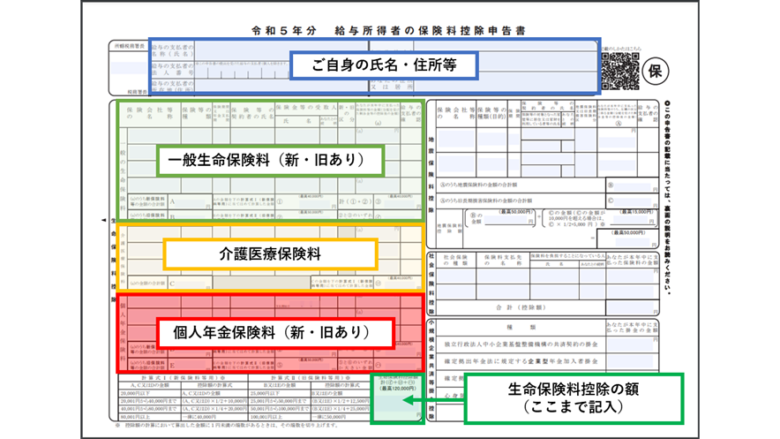

生命保険料控除の書き方

保険会社などから受け取った控除証明書の内容にしたがって、生命保険料控除の3つの区分ごとに金額を書き込み、控除額を計算します。

したがって、書類を記載する時は、保険会社から受け取った控除証明書を手元に用意しましょう。

保険料の区分は、上から一般生命保険料、介護医療保険料、個人年金保険料になります。

一般生命保険料と個人年金保険料については「新・旧」を区別して集計しなければならないため、記載欄が分かれていることに注意しましょう。

それぞれの保険料の欄に、保険会社の名称・保険の種類・保険期間・契約者の氏名・保険金の受取人・「新・旧」の区分(介護医療保険料では不要)・本年中に支払った保険料の金額を記載します。

「本年中に支払った保険料の金額」については、証明書は年内に発行されるため、12月31日末の見込み額を転記することが一般的です。

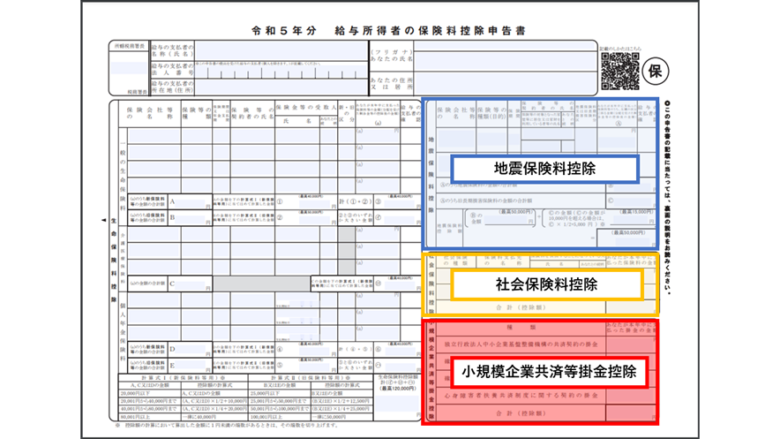

生命保険料控除以外の書き方

地震保険料控除・社会保険料控除・小規模企業共済等掛金控除があれば、右側の欄に記載します。

地震保険料控除の書き方

保険会社から受け取った控除証明書を手元に用意して記載します。

地震保険料の欄に、保険会社の名称・保険の種類(目的)・保険期間・契約者の氏名・「地震・旧長期」の区分・本年中に支払った保険料の金額を記載します。

「保険の種類(目的)」の目的には、保険の対象物(建物など)を記載します。

地震保険料は、「地震・旧長期」を区別して集計する必要があることに注意してください。

社会保険料控除の書き方

年末調整先の給与から天引きされた、健康保険料や厚生年金保険料などについては記載しません。

これ以外の社会保険料控除に該当する支払いについて、社会保険の種類・保険料支払い先の名称・保険加入者と続柄・本年中に支払った保険料の金額を記載します。

小規模企業共済等掛金控除の書き方

各機関から受け取った控除証明書を手元に用意し、該当する掛け金の欄に、本年中に支払った保険料の金額を記載します。

例えば、iDeCoに個人加入している場合は「確定拠出年金法に規定する個人型年金加入者掛金」に、本年中の支払金額を集計して記載します。

年末調整で申告を忘れた保険料控除がある時の対処法

年末調整のための書類を提出した後に、「この保険料もあったのを忘れていた」とか「これも保険料控除の対象だったのか!」と気が付くことがあると思います。

その場合は、年末調整をやり直してもらうか、自分で確定申告をして対処することができます。

年末調整をやり直してもらう方法

勤務先に年末調整をやり直してもらえる可能性があります。

「1月末」を過ぎてやり直してもらうことはできませんが、それより前であれば、担当者に確認をとってみましょう。

やり直しをしてもらえる場合は、保険料控除申告書を正しく書き直して提出する必要があります。

自分で確定申告をする方法

年末調整をやり直してもらわずに、自分で確定申告をすることでも対処できます。

その場合は、勤務先に申告をし忘れた保険料控除を追加した、正しい控除を確定申告書で申告し直せばOKです。

追加の所得の申告がなければ、所得税の還付を受けることができます。

確定申告の期限は、通常、その年分の翌年2月16日~3月15日ですが、還付を受けるための確定申告であればその年分の翌年1月1日から5年内に行えばよいとされています。

確定申告の方法がわからない場合は、税理士に任せることも可能です。

まとめ

保険料控除は多数の種類があり、それぞれ控除額の計算方法や記載箇所が変わります。

正しい控除額を指定の箇所に記載しなければ、きちんとした年末調整が行えず、修正が必要となります。

毎年これら保険料控除資料は10月中旬から10月下旬にかけて発行されますので、お手元に控除証明書が届いた時点で年末調整の仕方を確認することをお勧めします。

いかがでしたでしょうか。

毎年行われる年末調整、身近なようで複雑な側面を持ち合わせる制度となります。

記載における不明点や、修正・申告漏れが発覚した場合にはすぐに税理士に相談してください。

弊所でも、保険料控除などの年末調整における相談や、申告漏れによる確定申告の依頼を承っております。

まいど!西新宿の税理士 中村です!

皆様、年末調整はお済ですか?

年末調整はその年の所得税を再計算し、調整するために重要な手続きとなります。この制度のおかげで、多くの方が確定申告をする必要がなくなります。

年末調整では下記の控除の申告が可能です。

・基礎控除

・扶養控除

・生命保険料控除

・地震保険控除

・小規模企業共済等掛金控除

・社会保険料控除

・障害者控除

・ひとり親控除、寡婦控除

・勤労学生控除

今回はこの中でも、保険料控除(生命保険料控除・地震保険料控除・小規模企業共済等掛金控除・社会保険料控除)に注目していきます。