会社員の定額減税は勤務先が対応することに

定額減税とは

定額減税とは、2024年度の税制改正において実施される経済政策の一つです。

国民の可処分所得を目に見える形で増やすことによりデフレ構造への逆戻りを防ぎながら、賃上げなどの政策と総合的に実施することによって、デフレからの脱却と構造転換を目指します。

(参考)令和6年度税制改正大綱「令和6年度税制改正の基本的考え方」より

https://www.jimin.jp/news/policy/207233.html

会社員の定額減税の実施方法について

定額減税は、個人の所得に対してかかる所得税と住民税の減税によって実施されます。

このうち、給与所得者(会社員など)の定額減税については、会社による給与計算や年末調整の機会を通じて、会社が実施することになっています。

このうち、住民税の定額減税については、市町村から通知された金額を月給から徴収するという、いつも通りの対応で大丈夫です。

その一方で、所得税の定額減税については、会社の給与計算や年末調整において実施する源泉徴収の際に、「月次減税」と「年調減税」という2つの事務を併せて行う必要があります。

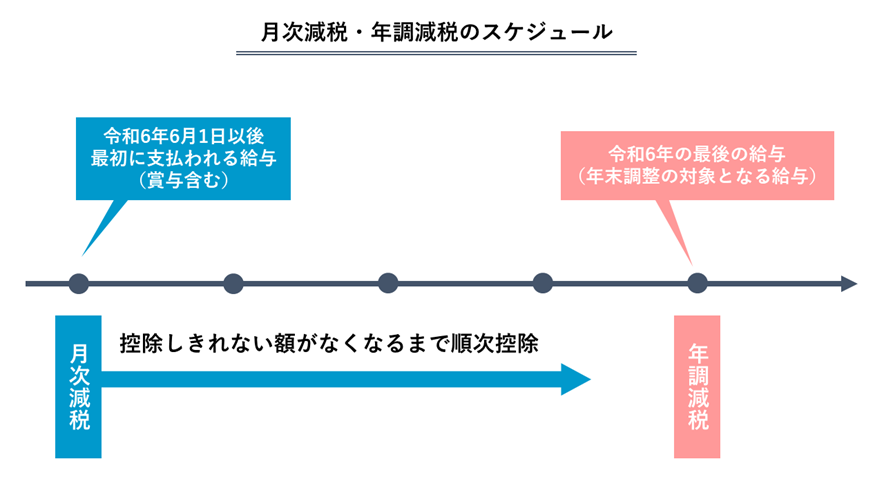

会社による定額減税(月次減税・年調減税)の実施スケジュール

会社はまず、令和6年6月以降の給与計算の際に「月次減税」を実施し、その年の最後の給与で年末調整を行う際に「年調減税」を実施します。

このことから、会社による定額減税の実施スケジュールは、次の図のようになります。

今回の記事では、年末調整における「年調減税」の手順について詳しく解説します。

「月次減税」の手順は、こちらの記事で詳しく解説しています。

年末調整における定額減税(年調減税)の対象者と減税額

年調減税の対象者

年調減税の対象になる役員や従業員は、「令和6年分の年末調整の対象者」のうち、「合計所得金額が1,805万円以下である者」です。

多くの会社では、6月に「月次減税」を受けた従業員等が、12月になって今度は「年調減税」を受けることになるでしょう。

しかし、「月次減税」の対象にならなかった者が「年調減税」の対象になるケースもあれば、逆に「月次減税」の対象になった者が「年調減税」の対象にならないケースもあります。

そのため年調減税では、あくまで「対象者の再判定から開始しなければならない」という理解が大切です。

年末調整の対象になる人とは

年調減税の対象者は、まず「令和6年分の年末調整の対象者」でなければなりません。

つまり、令和6年の扶養控除等申告書を会社に提出している人(甲欄で源泉徴収を受けている人)のみが対象になります。

次の人は、年末調整の対象にならないため、年末調整と併せて行う年調減税の対象にもなりません。

【年末調整の対象にならない人(=年調減税の対象にもならない人)】

- 給与年収が2,000万円を超える人

- 乙欄・丙欄で源泉徴収を受けている人

合計所得金額が1,805万円以下であること

年調減税の対象者は、「令和6年分の年末調整の対象者」のうち、その年の「合計所得金額が1,805万円以下」である者です。

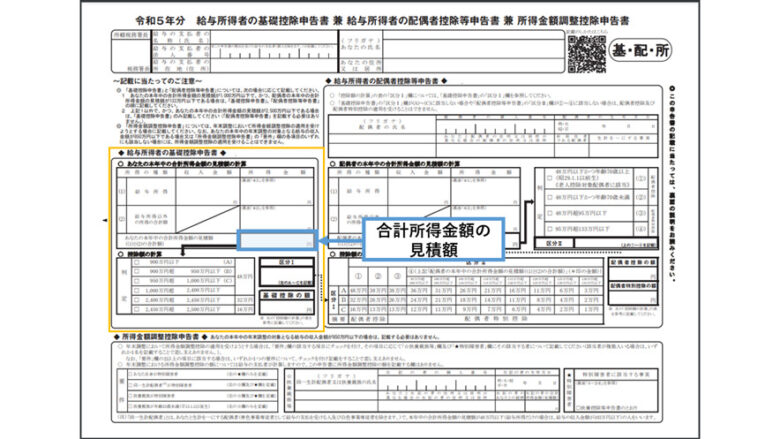

判定方法は、年末調整時に提出を受けた「基礎控除等申告書」の「合計所得金額の見積額」から行います。

合計所得金額の見積額は、「基礎控除申告書」(下図の黄色枠)の中央右の枠(下図の水色枠)に記載されています。

(画像出典)国税庁:給与所得者の基礎控除、配偶者(特別)控除及び所得金額調整控除の申告

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/annai/1648_73.htm

年調減税における減税額

年末調整において行う定額減税(年調減税)は、「所得税」の減税です。

減税額は、下記の方法で計算します。

所得税の定額減税額=3万円×(本人+同一生計配偶者+扶養親族)

【同一生計配偶者・扶養親族とは】

以下のすべての要件を満たす親族をいいます。

- 納税者本人と同一生計の配偶者や親族(16歳未満の親族も含む)である

- 合計所得金額が48万円以下である(※)

- 個人事業主の青色事業専従者として給与をもらっていない

- 個人事業主の白色事業専従者にあたらない

- 日本国内の居住者である

(※)対象年の収入が給与のみであれば「給与年収103万円以下」 (※)令和6年12月31日の現況で判定します

年調減税の対象者と減税額の注意点

年調減税の実施において注意しなければならないことは、定額減税の計算対象になる配偶者や親族の範囲が、年末調整の「配偶者控除」や「扶養控除」における配偶者や親族の範囲と微妙に異なる点です。

定額減税の計算対象になる配偶者や親族の人数は、基本的には年末調整と同じく「配偶者控除等申告書」や「扶養控除等申告書」から把握することになりますが、この時、次の3つの点に注意してください。

「非居住者」を計算対象にしないこと

配偶者や親族が非居住者である場合、配偶者控除や扶養控除の対象にはなりえますが、定額減税の計算対象にはなりません。そのため、年末調整の関係書類の非居住者欄(16歳未満の親族は「控除対象外国外扶養親族」の欄)に「○」がないかを確認し、「○」があれば年調減税額の計算対象から外します。

「16歳未満」の親族を含めること

16歳未満の親族を申告しても扶養控除は受けられませんが、定額減税の計算対象にはなります。ただし、1人の扶養親族につき、定額減税の計算対象にできる給与所得者は1人までなので、共働き夫婦などの場合は重複申告をしないよう注意を促しましょう。

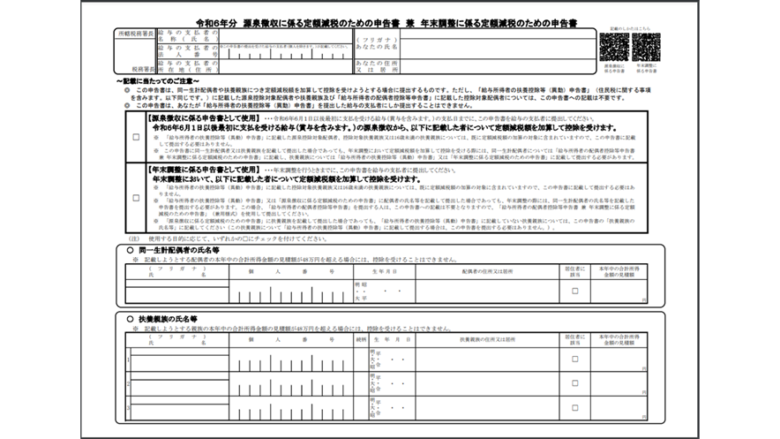

新様式「年末調整に係る申告書」について

従業員本人の令和6年の合計所得金額の見積額が1,000万円を超える場合、同一生計配偶者を「配偶者控除等申告書」で把握することができません。

この場合は、対象者から新様式「年末調整に係る申告書」を提出してもらうことにより、同一生計配偶者を年調減税の計算に含めることになります。

なお、同じ記載事項があれば、必ずしも「年末調整に係る申告書」の様式を使用しなくて構いません。

年末調整における定額減税の手順

それでは、年末調整における定額減税(年調減税)の具体的な実施手順を説明します。

年調減税の対象者を確認する

まず、年調減税の対象となる役員や従業員を確認します。

対象者の要件については前述のとおりです。

【主なポイント】

- 令和6年分の扶養控除等申告書を提出している

- 令和6年分の基礎控除申告書における合計所得金額の見積額が1,805万円以下である

対象者の親族の人数を確認する

次に、対象者の同一生計配偶者および扶養親族の合計人数を確認します。

要件については前述のとおりです。

【主なポイント】

- 同一生計配偶者:「配偶者控除等申告書」に記載された控除対象配偶者(合計所得金額が48万円以下の配偶者)を確認する

- 扶養親族:「扶養控除等申告書」に記載された「控除対象扶養親族」と「16歳未満の扶養親族」を確認する

- 非居住者に該当する場合は対象にならない

- 上記の書類に記載がない場合、必要に応じて「年末調整に係る申告書」等の提出を受ける

定額減税(年調減税額)の金額を計算する

次の計算式で、年末調整における所得税の定額減税額(年調減税額)を計算します。

年調減税額=3万円×(本人+同一生計配偶者+扶養親族)

年調減税額の控除を行う

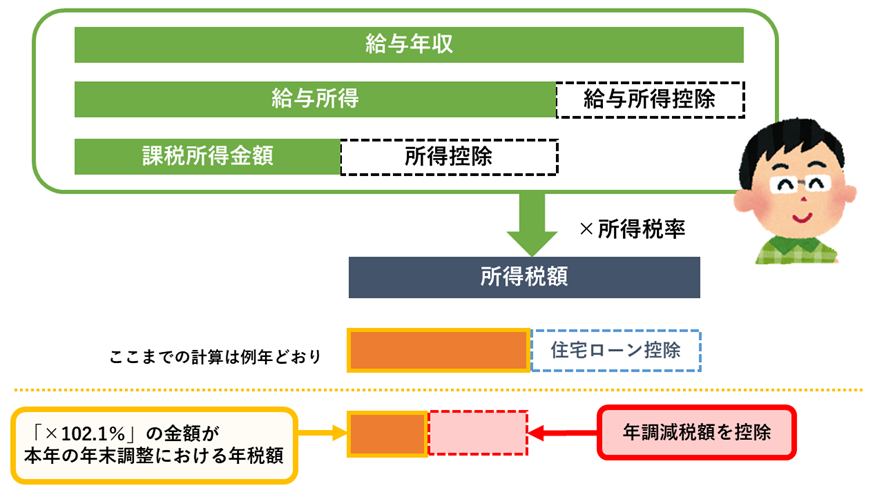

年調減税の手順は、まずは例年の年末調整のとおり、給与所得に対する所得税額(復興特別所得税を加算する前の額)まで計算し、そこから年調減税額を控除します。

次の図をご覧ください。

図のとおり、まずは課税所得金額に所得税率を乗じて、住宅ローン控除を差し引いた税額まで計算します。

通常は、ここで税額に102.1%を乗じて復興特別所得税を加えた「年調税額」を計算するところですが、令和6年は102.1%を乗じる「前」の金額から「年調減税額」を控除します。

そして、控除した「後」の金額に102.1%を乗じて、令和6年分の年調税額を算出します。

この年調税額と年内に源泉徴収した税額を比較し、その差額を精算します。

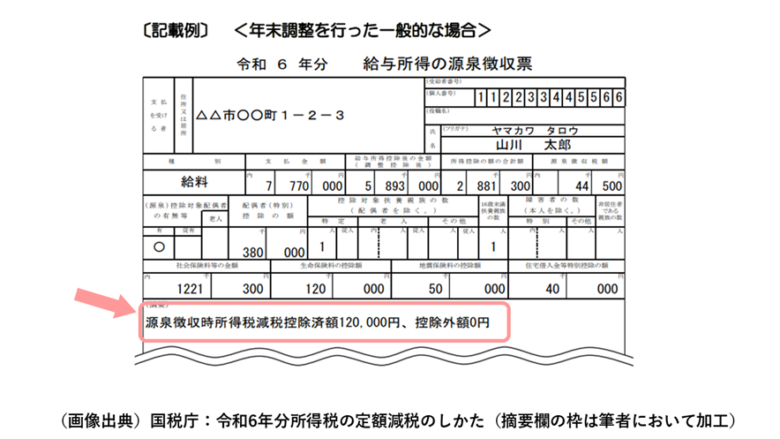

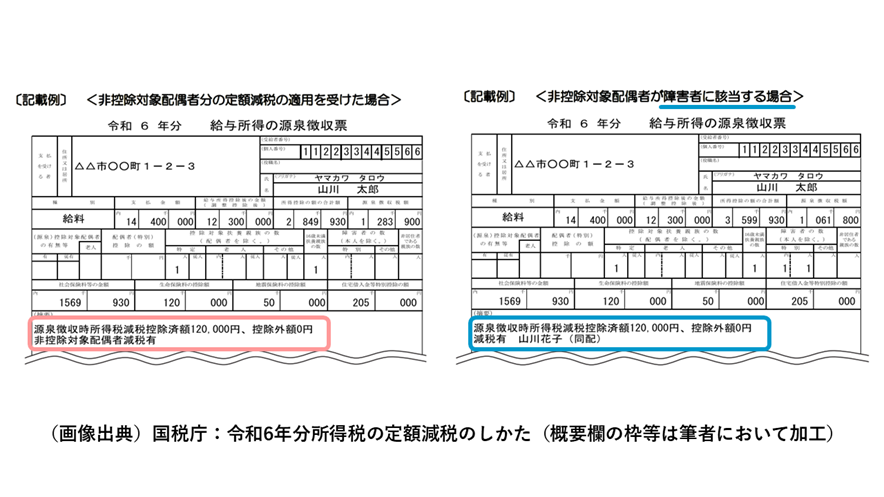

源泉徴収票に減税額を記載する

年末調整後に従業員等に交付する「給与所得の源泉徴収票」の「(摘要)」欄に、その従業員等から控除した年調減税額を記載します。

実際に減税した金額を「源泉徴収時所得税減税控除済額×××円」と記載し、控除しきれなかった金額を「控除外額×××円」と記載します。控除しきれなかった金額がない場合でも「控除外額0円」を記載します。

なお、年末調整を受けた本人の合計所得金額が 1,000 万円を超えるケースのうち、その本人の年調減税額の計算に同一生計配偶者を含めた場合は、さらに「非控除対象配偶者減税有」と記載します。

定額減税、年末調整においてご不明点等ございましたら弊所にご連絡ください。

年末調整時の定額減税(年調減税)のよくある質問

Q:給与収入が2,000万円を超える役員・従業員はどうなりますか?

A:年末調整の対象にならないため、併せて行われる年調減税の対象にもなりえません。

Q:上記のうち、月次減税を実施したのに年末調整が受けられない場合はどうなるのですか?

A:給与年収が2,000万円を超えるため年末調整を受けられない人は、確定申告をしなければなりません。その際、月次減税での減税分は受けられなくなりますので、確定申告時の納税(あるいは還付税額の減少)によって精算されます。

Q:6月2日以降に採用した人は年調減税の対象になりますか?

A:月次減税の対象にはなりませんが、年調減税の対象にはなりえます。

【主なポイント】

- 令和6年分の扶養控除等申告書を提出している

- 令和6年分の基礎控除申告書における合計所得金額の見積額が1,805万円以下である

Q:年の途中で年末調整をする場合、年調減税は必要ですか?

A:年の途中で年末調整をする場合、その年末調整には年調減税の対象になるものと対象にならないものがあります。年調減税の対象になるものとは、令和6年6月1日以後に、亡くなって退職した方、著しい心身の障がいのために退職した方、海外支店に転勤するなど非居住者になった方、12月に退職した方のために行う年末調整です。

その一方で、令和6年5月31日以前において、上記の事情から年末調整を行う場合、「年調減税」の対象にはなりません。年の途中で年末調整をしなければならない対象者に変更はありませんが、その事由が「令和6年6月1日以後」に発生したものであれば年調減税の対象になり、そうでなければ通常どおり年末調整のみを行います。

(※)合計所得金額が1,805万円を超える場合は、年調減税の対象にはなりません。

まとめ

令和6年分の年末調整において行う定額減税の事務について解説しました。

月次減税の対象になった従業員等であっても、年調減税では、再び対象者の判定や金額の確認から実施する必要があり、事務負担は決して少なくありません。

年末調整や定額減税の事務でお困りの方は、当事務所でご相談ください。

いかがでしたでしょうか。

年末調整と年調減税では微妙に範囲が異なっているところもあるため改めて確認する必要があるかと思います。

月次減税、年調減税の対象となるのかしっかりと確認して行きましょう。

不明点はすぐに税理士に相談しましょう。

まいど!西新宿の税理士 中村です!

令和6年分の年末調整は、通常とは異なり、会社が従業員等の定額減税を実施するための「年調減税」を併せて行わなければなりません。

この記事では、定額減税を実施するために会社が年末調整で行うべきことを、具体的な手順とともに解説します。

定額減税の会社がやることについて詳しく解説した記事はこちらから!