税理士とは

税理士とは、企業や個人事業主などが、その申告や納税を適切に進められるよう必要な書類作成や手続きを代わりに行う税務の専門家です。

税務署や役所への税金に関する複雑な手続きを支援・代行します。

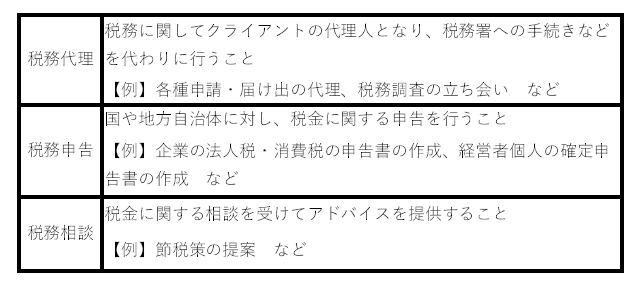

税理士の「独占業務」

税理士が提供するサービスには、法律によって定められた「独占業務」が含まれています。

独占業務とは、その資格を持った者しか他者の依頼に応じてはいけない業務のことです。

具体的には、税理士の独占業務には次の3つがあります。

税理士はこうした業務を含め、企業や個人事業主の会計処理、税務申告のための書類作成、納税額の計算、これらの手続きの代理を行うことが認められています。

また、税務調査が行われる際には、納税者の代理人として調査に立ち会い、税務署の対応を共に行うこともできます。

こうした業務は税理士に依頼せず、納税者が自ら行っても問題はありません。

しかし、これを税理士に依頼することで、適正な税務や調査対応が可能となり、税務にかかる手間やリスクを最小に抑えることができます。

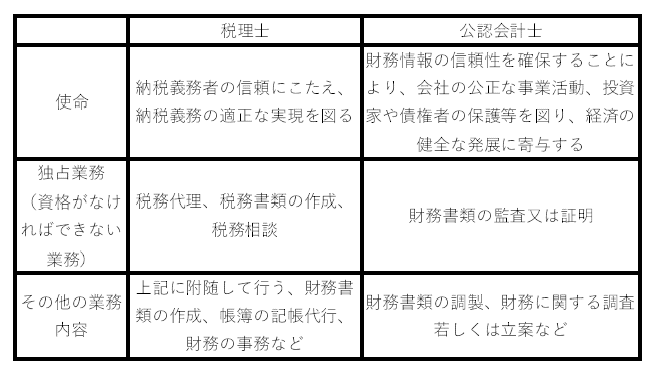

税理士と公認会計士の違い

税務や会計について相談したい経営者の中には、税理士と公認会計士のどちらに相談すべきか迷っている人もいらっしゃるかもしれません。

これらの専門家は、それぞれ異なる使命と業務範囲があり、その違いを理解することが参考になることでしょう。

法律上の大まかな色分けとしては、税理士は企業や個人といった納税者の代理人として業務を行う「税金」の専門家であり、会計士は企業(主に財務書類を公開する義務のある企業)の「財務情報の監査」の専門家といえます。

税務以外のサービスも依頼できる

法律上の税理士は税務の専門家ですが、実際の税理士の中には、単に税務処理を行うだけでなく、企業の経営を継続的に支援することを得意とする者がいます。

こうした税理士は、経営者から目標や悩みを丁寧にヒアリングし、経営課題を分析して改善策をアドバイスし、経営者と二人三脚で経営目標の達成を目指する経営コンサルティングの役割も果たします。

税理士であれば、会計や税務の手続きを通じて、その企業のビジネスモデルや経営状態を深く理解しています。こうした税理士と意見を交わすことは、経営者にとって負担が少なく、新しい発見の機会になったり、うまくいかない時は打開策を一緒に考えてもらったりできる、強い味方になります。

法務や税務とは違い、経営に正解はありません。当事務所は、先生商売でなく同じ経営者としてお客様の悩みをお伺いし、目標や夢の実現の一助となることを目指しています。

税理士に相談できる内容

税理士が相談を受けている範囲や力を入れているサービスの範囲は、その税理士事務所の方針や専門性によって異なります。

しかし、多くの税理士事務所で標準的に提供されている業務は共通しています。

ここからはまず、多くの税理士事務所で相談に応じることができる、代表的な業務から解説します。

記帳代行

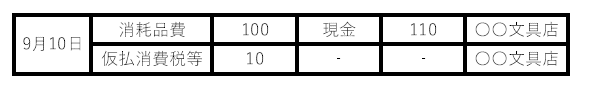

記帳とは、日々の取引きを、領収書などの証憑書類に基づいて帳簿に記録する作業のことです。

例えば、9月10日に110円の消耗品110円を購入した場合、以下のように記録する作業のことをいいます。

(※)税抜経理方式、複式簿記を想定しています。

記帳は会計ソフトを使用して行うことが一般的ですが、会計ソフトを使っても、作業には会計事務の知識と経験が求められます。税理士に記帳代行を任せることにより、こうした日々の取引を正確に帳簿に記録し、正しい帳簿を作成・保存することが可能になるとともに、経理業務のアウトソーシングが可能となります。

経理指導

自社で記帳や申告書の作成ができる体制をつくりたい場合、税理士に担当者の経理指導を相談することもできます。

会社の取引の流れを聞き取り、どのタイミングで売上を認識するかを専門家として判断した上で、適切な処理をルーティン化できるよう指導します。

これにより、社内での経理業務の効率化や正確な財務管理ができるようになります。

給与計算・年末調整

毎月の給与計算や年に一回の年末調整は、従業員がいる企業にとって負担になる業務です。

税と社会保険の知識が求められ、法改正にも正確な対応が求められます。

税理士に相談してこれらの業務を任せれば、従業員に対して適切な給与や退職金の支払い、年末調整を行えるようになります。

決算代行

決算とは、期末における帳簿の締めの作業であり、普段とは異なる作業をしなければなりません。

当期の経営成績を経営者が正しく認識するため、そして、その後の税務申告や納税を期限内に行うためにも、決算は手早く正確に行われる必要があります。

税理士にもよりますが、この決算のみを単体のサービスとして相談できる場合があります。

期限まで時間がなくてお困りの場合は、当事務所の単発決算代行をご検討ください。超特急で税務申告まで仕上げます。

税務申告

決算が確定した後は、法人税・法人事業税などの申告書(個人の場合は所得税の確定申告書)を作成し、税務署などに提出する必要があります。

この申告の業務を税理士に相談すれば、書類の作成から提出まで、すべて任せることができます。

税務申告を正確に行うことは、将来の税務調査などのリスクを減らすためにも非常に重要です。

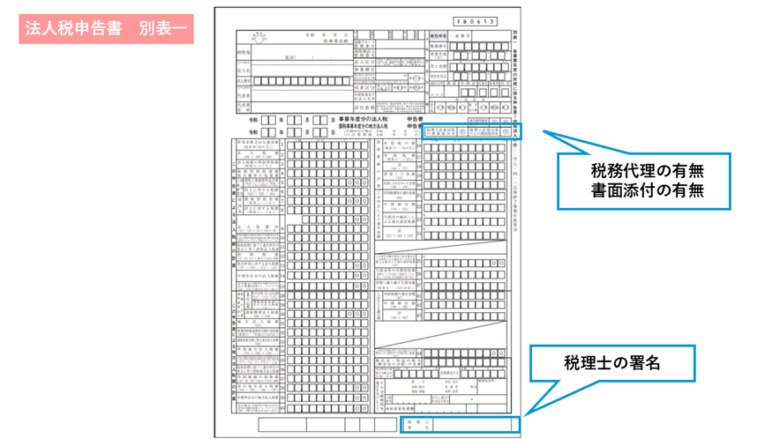

ちなみに、税理士が作成した税務申告書には通常の申告書と比べて、次のような違いがあります。

税理士が作成した場合は、税理士の署名が入るとともに、税理士に「税務代理」をお願いする場合は「税理士法第30条」と書かれた欄にチェックがつき、さらにその税理士が申告内容を整理した「書面添付」などを行う場合は「税理士法第33条の2」と書かれた欄にチェックがつきます。

税務代理にチェックがつくことは一般的ですが、書面添付については税理士事務所によって対応が異なります。

税務調査の対応

税務署から税務調査の通知があった場合、税理士に相談することによって、準備に関するアドバイスや、当日に代理人として立ち会ってもらい、税法面から回答をしてもらうことができます。

税務調査は、多くの人にとって非日常的であり緊張の場になりますが、経験豊富な税理士が対応することで、円滑に進めることができるでしょう。

税務署の通知を受けて、驚かれたり不安を感じたりすることは、皆さん同じです。

当事務所は顧問契約をしていないお客様の税務調査のご相談も承っています。

相続税申告

相続税の申告は、税法の中でも特に複雑で専門知識が求められる分野です。

こうした相続税の申告や節税対策、納税の計画に関する相談も、もちろん税理士に相談することができます。

相続税は税理士の知識と経験によって納税額が大きく変わることがあるため、経験豊富で信頼できる税理士に依頼することが重要です。

経営者の相続税対策は、会社の価値と合わせた対策が欠かせません。

当事務所は、多くの経営者の継続的なご支援を通じ、必要な相続税対策を行っております。ぜひご相談ください。

事業承継

事業承継の支援も税理士に相談できます。

後継者に事業を引き継ぐ際の手続きや、後継者不在の場合の対応など、さまざまな事業承継を幅広くサポートします。

また、複雑な事業承継税制の適用も、税理士に早めに相談すれば的確な支援が可能です。

事業承継には、現在、金融・税制・補助金の面からさまざまな支援があります。税理士に相談し、有利に進められるところはしっかり制度を使っていきましょう。

経営支援が得意な税理士に相談できること

さまざまな業務のデジタル化や自動化が進む中で、経営者が専門家に求めるサービスも変化しています。

税理士の中には、税務や会計処理などの基本的なサービスに加えて、財務戦略や人材マネジメントなど、経営支援のためのサービスを展開する税理士もいます。

こうした税理士であれば、以下のような相談も可能です。

事業の現状分析と改善策の提案

現在のビジネスパフォーマンスを専門的に分析した上で、経営課題やリスクヘッジについての具体的な改善策を提案します。

まずは経営者から5年後、さらにその先、どのような企業に成長したいのか、経営者の夢や理念を聞き、それを実現するための提案を行います。

ITツールの導入支援

競合相手の成長に負けない企業を作るには、DXを含む業務効率化も一つの手です。

その中でも、クラウド会計ソフトなどのITツールの導入は、業務効率化の第一歩となります。

経営支援が得意な税理士は、その企業の体制に合ったITツールを選定し、導入から運用までをサポートしてくれます。

マーケティング支援

市場分析やマーケティング戦略に関する提案を得意とする税理士もいます。

昨今は、税理士も自身のサービスの差別化、ブランディングが必要な時代です。 メディア、ブログやSNSを活用した集客のノウハウをもっている税理士もおり、経営者としての視点でアドバイスをしてくれるでしょう。

資金調達の支援

税理士は財務のプロでもありますので、企業の成長に欠かせない資金調達や返済までの資金繰りについても、継続的な支援を行います。

融資の審査の要点を押さえているため、相談をすれば的確なアドバイスを受けることができます。

補助金・助成金の申請支援

知っているかどうかだけで差がつくのが、補助金や助成金です。

経営支援が得意な税理士は、その企業で活用できそうな補助金や助成金を提案し、その申請の手続きまで完全にサポートします。

ご存知のとおり、補助金や助成金は手続きこそ複雑で大変ですが、返還する必要のない資金ですので、もらえる時はしっかりもらって、事業成長のスピードを上げることが大切です。

経費削減・節税対策

企業の利益を最大化するためには、経費の効率化を図り、不要な税の支払いでキャッシュを流出させないことです。

税理士に相談すれば、企業の経費の構造を詳細に分析し、無駄を排除するための具体的な経費の削減・節税の対策について提案をします。

相談する税理士事務所の選び方

税理士に相談する際、どのような事務所を選べばよいのでしょうか。

以下、税理士事務所の選び方のポイントをご紹介します。

経営支援に強い事務所を選ぶ

多くの経営者は、税務に関する知識と実務経験を持つ税理士を求めると同時に、ビジネスのパートナーとして信頼できる事務所を探していると思います。

その場合は、単なる税務処理だけでなく、経営全般にわたるサポートを提供できる税理士事務所を選ぶことが重要です。

実績から選ぶ

経営支援を得意とする税理士の中で相談相手に迷った時は、過去の実績を参考にするとよいでしょう。

もし、ご自身の事業と同業種の支援実績がある事務所であれば、その業界の知識、マーケットに関する情報、税務署から指摘されやすい税務のポイントなど、経営に必要な情報が蓄積されています。

例えば、「この業種の割に〇〇費が多いな…なぜだろう」といった視点を持って、経営者が気が付かなかった視点からアドバイスができる可能性があります。

当事務所では、相談先に迷われているお客様のために顧問先の実績のある業種名を公開させていただいています。参考にしていただけたら幸いです。

経営者の想いを尊重する税理士を選ぶ

いくら知識や経験があっても、経営者にとって本当によい専門家とは、自分の知識や得意分野を押し付ける者ではなく、経営者のしたいことを尊重し、その実現を共に目指す専門家であると思います。

いわゆる「先生業」の税理士ではなく、経営者の夢や想いに寄り添い、ビジネスパートナーとして共に成長することを大切にする税理士を選ぶと後悔がないと思います。

ワンストップサービスができる事務所を選ぶ

税務会計は、経営者にとってやらなければならないことのほんの一部です。

そのため、税理士の中には、税務以外の労務や法務に関する相談もワンストップで対応する事務所があります。

こうした税理士を選べば、事務所が持つ独自のネットワークを活用し、企業の多岐にわたる悩みの窓口となって適切な対応を整理して提案することが可能です。

単に経営者が自分で専門家を探す手間が省けるというだけでなく、企業の財務状態、経営者の考え方を理解している税理士が窓口になることによって、複数ある解決策の中から、その経営者にとってもっとも良い策を提案してもらうことができます。

税理士事務所に相談する方法

税理士事務所に相談する際の方法として、一般的には電話やメールでの相談が広く利用されています。

これらの方法は、初めての相談でも気軽に問い合わせができるため、多くの事務所が対応しています。

中にはラインやチャットワークといったメッセージアプリを利用して、より迅速かつ柔軟に相談できる事務所もあります。これらのツールを使うことで、移動中や忙しい時でも気軽に質問や相談ができます。

税理士相談の料金相場

税理士相談についての料金設定は、税理士事務所によっても異なりますし、相談内容によっても異なるため、一律に示すことが難しいといえます。

参考までに当事務所の場合、最初にどのようなお悩みを抱えていらっしゃるのかをお電話やチャットツール、メール等で無料でお受けします。

そして内容を吟味し、必要に応じて追加の質問をこちらから行いながら、私たちが提供できる最善のサービスをご案内しています。

本記事で執筆したサービスは、もちろんすべてご案内できます。

その中で、顧問契約の中で提供できるものと、スポットで対応できるものがありますので、まずはお話を聞かせていただければと思います。

まとめ

・税理士事務所で相談に応じる事が出来る代表的な業務:記帳代行、経理指導、年末調整、決算代行、税務申告、税務調査の対応、相続税申告、事業承継

・経営支援が得意な税理士に相談出来る事:事業の現状分析と改善策の提案、ITルール導入、マーケティング、資金調達、補助金・助成金の支援、経費削減、節税対策

・相談する税理士事務所の選び方:経営支援、実績が強く、経営者の思いを尊重し、ワンストップサービスができるか。

税務処理だけでなく、経営全般にわたるサポートを提供でき、経営者の思いを尊重できる税理士事務所を選ぶことが重要です。

いかがでしたでしょうか。

税理士に相談できる範囲や、相談先の選び方などについて解説しました。

会社や個人事業主の皆さまが税理士相談を利用する際には、この先長く続けられる経営のパートナーになれる税理士に相談されることがおすすめです。

例えば、今のお悩みが今期の決算と申告だけで解決しそうであったとしても、それを機に自分に合う税理士を見つけられたなら、その後、ビジネスの成長をサポートする頼もしい相談相手になるからです。

こうした税理士をお探しの方は、ぜひ一度、当事務所にご相談ください。

まいど!西新宿の税理士 中村です!

多くの税理士が、電話や事務所のHPにおいて、企業や個人からの相談を受け付けています。

どのような相談まで税理士を頼れるのか、疑問に感じている方もいらっしゃるでしょう。

さらに、インターネットで相談先を選ぶ場合、どのような税理士事務所を相談先として選ぶべきかわからないという方も多いのではないでしょうか。

この記事では、主に企業や個人事業主に向けて、税理士に相談できる範囲や相談先の選び方のポイントを解説します。