ふるさと納税とは?

ふるさと納税とは、自分が生まれた故郷や応援したい自治体など、住んでいる地域に関わらず様々な自治体に寄付ができる制度です。

必要な手続きを行えば、寄付金の内2,000円を超える部分について、所得税の還付や住民税の控除を受けることが可能です。また、寄付金の使い道の指定や返礼品を受けることが可能なのがふるさと納税の特徴です。

ふるさと納税の魅力は?

返礼品

各自治体はそれぞれ、寄付金の金額に応じて返礼品を設定しています。

その中には地域の名産品も多く、寄付することで返礼品として、日本各地の名産品を楽しむことができるのも、ふるさと納税の魅力の一つです。

税金の控除(還付)

ふるさと納税では、控除上限額内で寄付を行うと、合計寄付額から2,000円を引いた額について、所得税の還付、住民税の控除を受けることが可能です。

控除上限額は収入や家族構成によって異なります。上限額の計算については後程解説致します。

寄附金の使い道を指定

ふるさと納税では、寄附金を自治体がどのようにに使用するか、その用途を選択することが可能です。また、寄附金の使い道の観点から、寄付先の自治体を選ぶことも可能です。

税金控除に必要な手続きとは?

ふるさと納税は、控除上限内の2,000円を超える部分について、税金の控除を受けることが可能ですが、これを享受する為には「確定申告」をするか、「ワンストップ特例制度」の適用に関する申請が必要となります。

確定申告

ふるさと納税で確定申告が必要な人

以下の条件に1つでも当てはまる場合、確定申告が必要となります。

- 1月1日~12月31日の間に寄付した自治体数が6自治体以上ある人

- 寄付した自治体のうち、1カ所でもワンストップ特例の申請書を提出できなかった人

- 給与所得者でかつ、高額医療費の支払いがあり、医療費控除などの申告が必要な人

上記以外でも、ふるさと納税の有無に関わらず確定申告が必要となる方がいます。詳しくは、9月30日に公開しております【確定申告とは?確定申告の基本を理解!】を参照ください。

また、給与収入が年間2,000万円以下で、他の収入や医療費などの控除申請がない方は確定申告を必ずしもする必要はありません。ただし、その場合はふるさと納税の税金控除が受けられなくなりますので注意が必要です。

確定申告をする必要がない人

前項の条件に当てはまらない人は「ワンストップ特例制度」利用することで、確定申告をせずとも税金控除を受けることが可能です。ワンストップ特例制度については、後程詳しく解説いたします。

確定申告時に必要な資料

確定申告にてふるさと納税の税金控除を受ける場合には、以下の書類を用意しましょう。

- 寄附金受領証明書

当該書類は寄付を行った自治体から送付されます。対象期間の全ての寄附金受領証明書が必要となりますので、きちんと整理・保管しておきましょう。

- 対象期間の源泉徴収票

職場から発行される書類で、確定申告書の作成に必要となります。

- 還付金受取用口座番号

ご本人名義の口座情報が必要となります。

- マイナンバーカード(通知カード+本人確認書類)

マイナンバーカード(個人番号カード顔写真付き)をお持ちの場合は、マイナンバーカードのみで本人確認(番号と身元確認)が可能です。尚、マイナンバーカードの写しを添付する際は表面・裏面両方の写しが必要となります。

マイナンバーカードをお持ちでない場合は、以下のいずれかの書類が必要となります。

本人のマイナンバーを確認できる書類

- 通知カード

- 住民票の写しまたは、住民票記載事項証明書(マイナンバーの記載があるものに限ります)

などのうち、いずれか1つ

✙

記載したマイナンバーの持ち主であることを確認できる書類

- 運転免許証

- 公的医療保険の被保険者証(健康保険証)

- パスポート

- 身元障害者手帳

- 在留カード

などのうち、いずれか1つ

確定申告は毎年2月半ばから3月15日が申告期間となります。申告から1~2ヶ月後、つまり4~5月頃、所得税が還付されます。また、6月から翌年の5月まで、毎月住民税が控除されます。

確定申告が申告期間が短い為、事前に資料を揃えておくことが重要となりますのでご注意ください。

ワンストップ特例制度

ワンストップ特例制度とは、ふるさと納税をした後に確定申告をしなくとも寄付金控除が受けられる制度です。

「寄附金税額控除に係る申告特例申請書」に必要事項を記入し、寄付した自治体に提出するだけで、寄附金上限額内で寄付したうち2,000円を差し引いた金額が住民税から全額控除されます。

ワンストップ特例制度を利用できる人とは?

以下の全ての条件を満たす人が、ワンストップ特例制度を利用できます。

- もともと確定申告をする必要のない給与所得者等であること

確定申告をする必要がある方は利用できません。確定申告をする必要がある方については、関連記事をご参照下さい。

- 1年間の寄付先が5自治体以内であること

1つの自治体に複数回寄付した場合、1自治体としてカウントされます。

- 寄付申込の度に、自治体へ申請書を提出していること

1つの自治体に複数回寄付した場合、その都度申請書を提出する必要があります。

ワンストップ特例制度のメリット

ワンストップ特例制度のメリットは以下の通りです。

- 確定申告をしなくても寄付金の控除を受けられる

条件を満たしている場合、確定申告をせずに寄付金控除を受けることができます。

- 手続きが簡単

申請書類に必要事項を記入し、期日までに到着するよう寄付先の自治体へ送付するだけで手続きが完了します。

申請時に必要な書類

ワンストップ特例制度を申請するにあたり、必要となる書類は下記の2種類になります。

- 寄附金税額控除に係る申告特例申請書

インターネットで検索するとPDF等が出てきますが、自治体によって様式が変わる場合もあります。

まずは寄付先の自治体のHPや、直接問い合わせをして申請書を用意しましょう。

- 本人確認書類

マイナンバーカードをお持ちの場合は、その表裏の写しを添付することで本人確認が可能です。

マイナンバーカードをお持ちでない場合は、通知カードもしくは個人番号が記載された住民票の写しに加え、運転免許証・運転経歴証明書・パスポート・身体障害者手帳等のその他身分証明書の写し両方を添付することで本人確認が可能となります。

申請期限

ワンストップ特例制度の申請には期限があり、寄付した翌年の1月10日必着で寄付先の自治体に、申請書とその他必要書類を送付しなければなりません。

申請書の記入漏れや必要書類の添付漏れ、書類不備等がある場合には受付けてもらえないため、期限をきちんと把握し、余裕をもって申請しましょう。

また、申請が間に合わなかった場合には確定申告をすることで寄付金の税金控除を受けることが可能です。

寄付先を選択する際の注意点

ふるさと納税の魅力は寄付者が寄付先を選択できることですが、たとえ寄付をしても寄附金の税金控除を受けることが出来ない場合がございます。

令和元年6月1日以降、総務大臣の指定を受けていない自治体への寄付については、ふるさと納税の寄附金の税金控除が受けられなくなりました。

自治体が国からの指定を受けるためには

- 返礼割合を30%以下とすること

- 返礼品を地場産品とすること

があります。これを満たさない場合、指定を受けられず、税金の控除対象から外れます。

ふるさと納税の本来の意義は「自分が応援したい自治体への寄付」でありますので、国から指定を受けていない自治体へ寄付することは可能です。

しかしながら、寄付金の税金控除を受けるために申告する際には、指定を受けていない自治体への寄付額は除外しなければなりませんので、申告前に必ず寄付先が除外されていないか確認しましょう。

寄付時の名義

医療費控除は家族の分を支払っても本人の控除とすることが可能です。これは法律で生計を一にする配偶者や親族のために支払った医療費も控除対象と定められているからです。故に、例えば妻名義の医療費の領収書であっても、支払者が夫であれば、夫の控除とすることが可能です。

しかしながらふるさと納税は自分のために支払った寄附金のみが控除対象となります。寄付をした際、必ず自治体から「寄附金受領証明書」が発行されますが、この名義が本人でない限り、控除を受けることが出来ません。

ふるさと納税をする際は、必ず本人名義の証明書を発行してもらえるように、自身の名義で申込・支払いをすることが大切となります。

ふるさと納税の限度額の計算方法

ここまでに何度も「寄附金上限額内」という言葉が出てきました。この上限額は収入や家族構成などに左右され、人によって変わります。上限額を超えて寄付することは勿論可能ですが、税金控除を受けることを目的とする場合、上限を超えての寄付はおすすめ出来ません。

ご自身の上限額をきちんと把握し、ふるさと納税という制度を上手に活用しましょう。

上限額が設けられてる理由

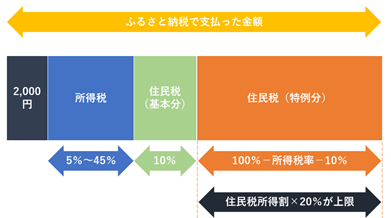

まず、次の図をご覧ください。

上図は、ふるさと納税で支払った金額のうち、税金控除の対象となる部分の内訳です。

2,000円は必ず手出しとなりますが、それ以外は所得税・住民税からそれぞれ控除を受けることが可能です。他の所得控除でも、所得税(青色)・住民税基本分(緑色)の控除を受けることは可能ですが、オレンジ色の部分、つまり住民税の特例分において控除を受けることができるのがふるさと納税のメリットとなります。

ふるさと納税に上限額が生じる理由は、この特例部分が「住民税所得割の20%」までしか控除できないことにあります。このため、「住民税所得割の20%」がわかれば、それを(100%−所得税率−10%)の数で割ることで、ふるさと納税の上限額を計算することが出来ます。

尚、所得税率は所得の価額隊によって5%~45%範囲で変わる為、収入や家族構成など、人によって上限額が変化します。

住民税所得割とは

基本的には「課税総所得金額(所得控除後の額)×税率(10%)−調整控除」で計算します。

住民税の所得控除は、人的控除(配偶者控除や扶養控除といった、人に着目した控除)の額が所得税と異なりますので、ご注意ください。

また、調整控除は人的控除の差を調整するためものものであり、次式を用いて計算します。

{人的控除額の差の合計額−(個人住民税の合計課税所得金額−200万円)}×5%

尚、合計課税所得金額が200万円以下であれば、合計課税所得金額か人的控除額のさの合計額のうち、小さい額の5%が調整控除となります。

正確な方法ではありませんが、上限額をざっくり把握できれば良いという方は、所得税の所得の見積額から所得控除を差し引き、それに2%をかけて0.85などで割って計算することも可能です。具体的な例で見ていきましょう。

【例:給与収入400万円、所得控除120万円のケース】

400万円−給与所得控除124万円−所得控除120万円=156万円

156万円×2%÷0.85≒3万7,000円

0.85という数字は、100%から所得税率5%、住民税基本分10%を差し引いた85%のことです。

復興特別所得税を含めると0.84895になりますが、本記事では分かりやすくするために無視しています。

所得税率は所得が高いほど、5%→10%→20%…→45%と高くなっていきますので、この0.85という部分も所得に応じて0.85→0.75→0.70…→0.45と減少していきます。

所得税の税率は以下の通りです。

| 課税対象となる所得 | 税率 |

| 195万円未満 | 5% |

| 195万円以上~330万円未満 | 10% |

| 330万円以上~695万円未満 | 20% |

| 695万円以上~900万円未満 | 23% |

| 900万円以上~1,800万円未満 | 33% |

| 1,800万円以上~4,000万円未満 | 40% |

| 4,000万円以上 | 45% |

最も大きい0.85を適用すれば、とりあえずオーバーする心配はありませんので、ざっくり計算したい方や所得の見積もり計算に自身のない方は、上記方法で計算することがおすすめです。

いかがでしたか?ふるさと納税への理解は深まりましたでしょうか。

ふるさと納税は誰もが気軽に利用でき、返礼品等楽しみも付随されている非常に魅力度の高く、活用しやすい税制となりますので、是非上手に活用ください。

不明点・ご相談等ございましたら、是非、税理士 中村太郎にご連絡下さい!

こんにちは。税理士の中村太郎です。

今回はふるさと納税について。

近年ふるさと納税に注目が集まっている中、利用されている方・利用しようと検討している方は多いかと思います。本記事でふるさと納税に対する理解を深めて頂ければ幸いです。