資金繰りとは

資金繰りとは、現金やすぐに現金化できる収入と月々の支出を管理することです。

会社の資金は、企業が活動するための「血液」にあたるものであり、流れが完全に止まれば企業は倒産します。

資金繰りを行うことによって、会社の資金ショートや倒産を防ぐことができます。

資金繰りは日々の経理業務で管理できない

「資金繰り」は、日々の経理業務で行う会計処理とは異なります。

会計処理では、貸借対照表や損益計算書、最新の試算表などで会社の「資産」や「利益」を確認することができます。しかし、これらの「資産」や「利益」には、売掛金や貸付金といった未回収の債権や、不動産や機械、備品などの固定資産が含まれています。これらはすぐに現金化できないため、直近の支払いに使える現金とは異なります。

一方、「資金繰り」とは、現金預金や定期預金など、すぐに支払いに充てられる資産の収支を管理することを指します。会計処理だけでは、「資産はあるのに直近の支払いができない」や「黒字なのに倒産する」といった事態を防ぐことはできませんが、資金繰りを適切に管理することで、こうした問題を未然に防ぐことができます。

資金繰りが悪化する原因

資金繰りが悪化する主な原因には以下のようなものがあります。

売上の減少

売上の減少が続くと、会社の資金が減少し、資金繰りの悪化に繋がります。

赤字経営

赤字経営といってもさまざまな状態がありますが、売上高に対して外部に支払う経費が多い、典型的な赤字経営については、いずれ資金繰りの悪化に繋がります。

過剰な在庫

過剰な在庫を抱えることも資金繰りの悪化に繋がります。

利益の数字だけを追っていると、在庫の回転が、販売や支払いのサイクルと合わなくなっていても気が付きにくいので要注意です。

売上の急速な拡大

売上の増加は企業にとってプラスに思えますが、急激な増加に対応するための仕入れや外注費の支払いが先行するため、資金繰りが悪化することがあります。

新規に開拓した取引先から入金の遅れが発生する可能性もあるため、注意が必要な時期といえます。

資金調達ができない

金融機関の融資には審査があります。

事業計画の実現可能性やこれまでの返済状況などによっては、商品やサービスが良くても、融資を受けられないことは十分ありえます。

適切なタイミングで資金調達ができなければ、資金繰りが一気に悪化します。

取引先の経営状態の悪化

取引先の経営状態が悪くなることで、注文が減少したり、売掛金の回収ができなくなったりすることがあります。

これにより、連鎖的に周りの会社の資金繰りまで悪化することがあります。

資金繰りを良くするために日頃からすべきこと

資金繰りを良くするには、普段から取り組むべきことがあります。

資金繰りを悪化させないため、今より良くするための対策をご紹介します。

「もう今やばい!」という方は、次項の「資金繰りを今すぐ改善する方法」をご覧ください。

事業を改善する

資金繰りを改善するには、余分な経費の削減や、安定した利益を生み出す体制づくりが欠かせません。

定期的に業務フローを見直し、労働生産性を向上させるための創意工夫が重要になります。

例えば、人件費を削減するために業務をアウトソーシングしたり、場合によっては外部に委託している業務を内製化したりすることが、生産性向上に大きく関わります。

経理の仕事は、記帳や給与計算、税務申告を税理士事務所に外注される会社は多く、メリットは大きいと思います。ただ、外注することが常に最適解というわけでもありません。当事務所では、社長の皆さまから今気になっていることを丁寧にお伺いし、ご希望があれば、業務を内製化するためのご支援も行っています。

資金繰り表を作成する

資金繰りを管理するためには、資金繰り表を作成することが必要です。

まず1年程度の予定表を作成し、その後、実際の収支でも作成して、予実管理を繰り返します。

予定どおりに回収できなかった売掛金が発生したり、現金預金の残高が3ヶ月分くらいの運転資金の額を下回ったりした時は、担当者にすぐ報告してもらい、その際は迅速に対処するようにしましょう。

複数の資金調達方法をもつ

資金不足にならないためには、適切なタイミングで必要な資金を調達することが重要です。

銀行からの融資であれば、事業計画書をしっかりと作成し、銀行との交渉に備える必要があります。

また、複数の資金調達方法を知っておくことも大切になります。

資金調達の方法には、銀行からの融資、補助金や助成金の活用、増資や社債の発行など、さまざまな方法があります。

当事務所は顧問先様に資金繰りや融資の際の事業計画書のアドバイスなどを行っています。また、補助金・助成金などの資金調達にも多くの実績があります。

経営セーフティ共済を利用する

経営セーフティ共済とは、取引先の倒産に備えて掛け金を積み立て、有事の際には、それまでの掛け金合計の10倍に相当する融資(最大8,000万円)をスピーディに受けられる共済制度です。

融資を受けた金額はもちろん返さなければなりませんし、その間の利息も発生しますが、掛け金の全額が法人の経費になるというメリットがあります。

取引先の倒産が発生しなくても節税効果は得られますし、40か月以上掛け金を納付すれば解約時に掛け金がすべて戻ってきます。

中小企業の優遇税制を活用する

中小企業には、設備投資や賃金アップなど、企業のさまざまな取り組みで活用できる優遇税制が数多くあります。

例えば、200万円の設備投資をして、優遇税制で税金が15万円安くなれば、実質的に185万円の投資で済むことになります。

こうした税制をうまく活用すれば、同じ取り組みでも、普段より会社に多めに資金を残すことができます。

当事務所は、多岐にわたる優遇税制について熟知しており、顧問先様のビジネスに活用できるものがあれば積極的にご提案しています。

資金繰り表の作成方法

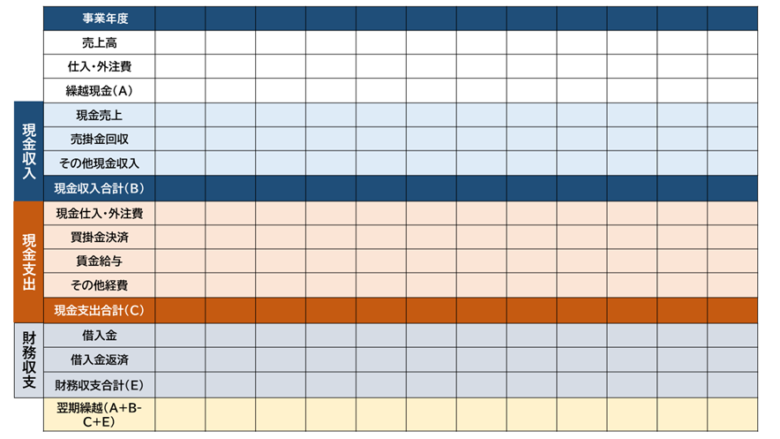

資金繰り表とは、会社の月ごとの現金収支を一覧にし、資金繰りを管理するための表です。

資金繰り表に定まった様式や型はなく、使いやすい表で作成して構いません。

ここでは最低限の収支項目を入れた資金繰り表をご紹介しますので、あとは、その会社で必要な収支項目を追加しながら表計算ソフトなどで自作してみてください。

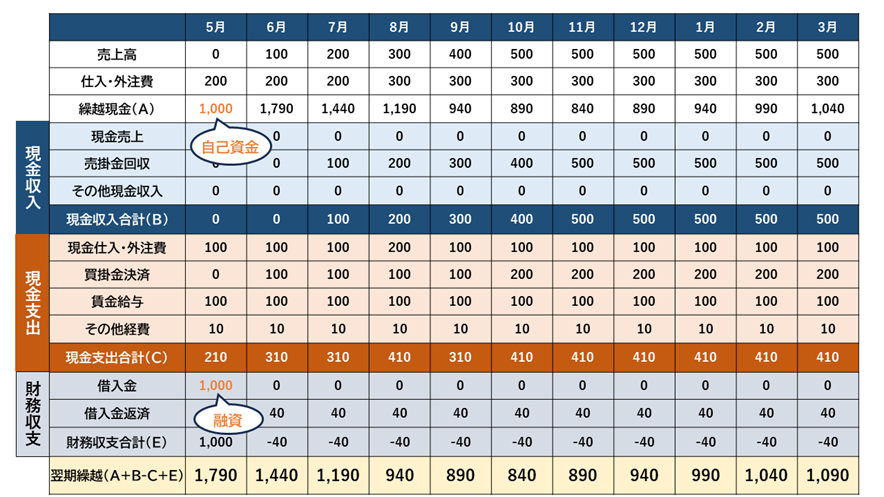

せっかくなので、記入例も一つ作成してみます。

【例】

・自己資金1,000万円と銀行からの融資1,000万円で5月に起業

・6月から売上が発生。徐々に増え、10月以降は500万円で安定する

資金繰り表を見る時のポイントは、翌月への繰越額(この表の場合、一番下)です。これが減少している時は会社の資金が減っており、増加している時は会社の資金が増えていることを意味します。

また、この金額が運転資金の3ヶ月分くらいあれば、資金繰りが安定している目安になります。

資金繰りが厳しい時に今すぐできる対処法

「すでに資金繰りが厳しい」という場合は、以下の方法が有効です。

融資のリスケについて相談する

資金繰りが厳しい場合、銀行や金融機関にリスケを相談することも一つの方法です。

リスケ(リスケジュール)とは、返済額の減額や返済期限の延長など、返済条件の変更のことであり、銀行との交渉になります。

交渉の際は、顧問税理士などの支援を受けるとスムーズに進むでしょう。

遊休資産や不良在庫を売却する

遊休資産や不良在庫は、保管するだけで維持管理のためのコストが発生し続けます。

これらを見直し、売却することで資金繰りを改善することが見込めます。

すぐに処分できなくても、収益性が低下した固定資産については減損会計を適用することで税負担を減らせる可能性があります。詳しくは税理士にご相談ください。

ファクタリングを検討する

ファクタリングとは、売掛金を現金化するサービスのことです。

手数料がかかるため、受け取れる金額が売掛金の額面よりも少なくなります。そのため、普段は使用する必要のないものですが、緊急時はやむを得ない場合もあるでしょう。

ただし、中には悪徳なファクタリング業者もあるようで、金融庁が注意喚起をしています。利用する前に、インターネットで情報を調べ、顧問税理士の意見も聞いてみるとよいでしょう。

経営セーフティ共済に入っていれば活用する

資金繰りが悪化した原因が、取引先の倒産などにある場合、経営セーフティ共済に加入していれば、掛け金に応じた借入ができます。

それ以外の原因であっても、一時貸付の利用や解約金の受け取りができます。

融資を新たに受けようとするよりも、早く確実に資金を手にすることができるはずです。 経営セーフティ共済については、実はかなり前に加入しており、掛け金が満額に達したため最近は支払いもなくなり存在を忘れていた、という場合が考えられますので確認してみましょう。

税理士に勧められて制度を知り、加入された方も多いのではないかと思います。その場合は、顧問税理士に確認をとっても良いかもしれません。

資金繰りについてよくある質問

Q1:なぜ利益があっても資金繰りが悪化することがあるの?

利益があるにもかかわらず資金繰りが悪化することがあるのは、会計上の利益と実際の現金の流れが異なるためです。

例えば、売掛金として計上された売上は、実際にはまだ現金が入金されていないため、収益として計上されても手元の現金が不足することがあります。

さらに、売上に先立って支払いが先行する仕入れや外注費の増加も、現金不足の原因となります。

これらの要因が重なることで、利益が計上されていても、資金繰りが悪化する状況に陥るのです。

Q2:資金繰りの悪化の原因は?

資金繰りの悪化の原因としては、売上の減少や赤字経営、過剰な在庫、急激な売上拡大、取引先の経営状態の悪化などが挙げられます。

売上が減少すると、現金の流入が少なくなり、支払いに充てる資金が不足します。赤字経営も、収益よりも費用が多い状態であるため、手元の現金が減少する原因になります。

過剰な在庫については、現金を固定化させている状態であるため、運転資金が不足します。急激な売上拡大に伴う仕入れや外注費の先行支払いも、資金繰りを悪化させる要因です。

さらに、資金調達の失敗や取引先の経営悪化による売掛金の未回収も、資金繰りに大きな影響を与えます。

Q3:資金繰りとキャッシュフローの違いとは?

資金繰りとキャッシュフローは、どちらも事業の資金の流れを示す言葉です。

キャッシュフローもまた、「資金の流れ」や「現金の動き」を指すビジネス用語として、資金繰りとほぼ同義で使われています。

一方で、キャッシュフローは、財務諸表としての「キャッシュ・フロー計算書」を指す場合があります。

「キャッシュ・フロー計算書」とは、法的に作成や提出が義務付けられ、作成要領も厳格に決まっているものであり、過去の一定期間の現金や現金同等物の流れを、営業、投資、財務の活動に分けて投資家などに示すための書類です。

このことから、資金繰りとキャッシュフローの違いとして、資金繰りが将来の資金の入出金を予測し、資金ショートを防止できることに対し、キャッシュフロー(キャッシュ・フロー計算書)は、過去の資金の流れを示すものであるとして区別されていることもあります。

まとめ

資金繰りは経理業務で管理する事はできません。

資金繰りが悪化する主な原因は売上の減少、赤字経営、過剰な在庫、売上の急速な拡大による経費の増加、資金調達ができない等さまざまな要因がございます。

改善策として資金繰り表の作成、複数の資金調達方法の確立、経営セーフティ共済の利用、中小企業の優遇税制の活用等がございます。

いかがでしたでしょうか。

今回は資金繰り、悪化する原因について解説いたしました。

資金繰りは、企業経営において常に意識しておかなければなりません。

悪化を防ぐことが最も大切ですが、積極的に改善を目指すことで、事業の拡大や新しい事業への挑戦がしやすくなります。

当事務所では、お客様の経営状況を専門家の視点で把握し、資金繰りを改善するためのさまざまな提案を行います。

資金繰りに不安を感じていれば、ぜひ当事務所にご相談ください。

まいど!西新宿の税理士 中村です!

企業経営で、資金繰りの管理は不可欠です。

帳簿上でいくら黒字を計上していても、資金が不足すれば企業は倒産の危機に陥る可能性があります。

本記事では、なぜ資金繰りを管理しなければならないのかといった基本から、資金繰りが悪化する原因と改善方法まで詳しく解説します。