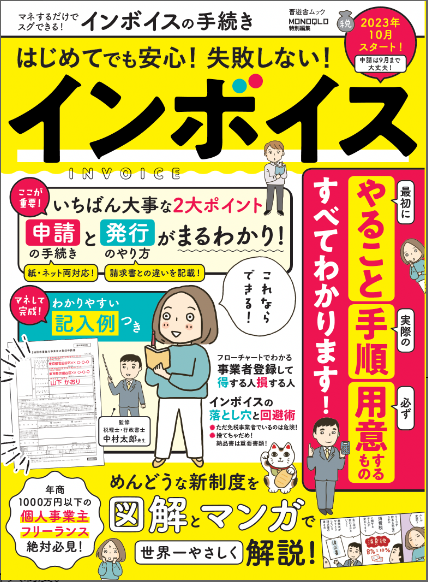

弊所代表税理士 中村太郎監修のインボイス本が発売されました!

【マネするだけでスグできる!インボイスの手続き】

本書では

●そもそもインボイスとは何か

●インボイスナンバーを取得すべきか否か

●取得後の消費税対策のポイント

●制度に対応した請求書様式等の実務について

など、インボイス制度のあれこれを漫画と図解で分かり易く解説されております!

是非、Amazon(下記URL)やお近くの書店にてお求めください!

そもそもインボイス制度とは?

令和5年10月1日から、いよいよ消費税のインボイス制度が始まります。

まずはインボイス制度がそもそもどのような制度なのか、あまり詳しく知らないという方のために、インボイス制度の重要なポイントをまとめてお伝えします。

インボイス制度についてもっと詳しく知りたい方は、こちらの記事もご覧ください。

そもそもインボイス制度とは?

インボイス制度とは、売り手(お金をもらう側)が買い手(お金を払う側)に交付する請求書等において、その取引に含まれる消費税額を明確に記載し、買い手側の仕入税額控除(消費税の申告における控除)を適正化する制度です。

インボイス制度の超重要ポイント

- 買い手は売り手から交付される「インボイス(適格請求書等)」を保存しなければ、仕入税額控除を受けられない(買い手が簡易課税事業者である場合を除く)

- インボイスを相手に交付できるのは、「適格請求書発行事業者」に登録した事業者のみである

- 免税事業者は「適格請求書発行事業者」になれない(課税事業者になる必要がある)

インボイス制度は建設業に関係するの?

インボイス制度は、消費税の課税取引を行うすべての事業者に関係する制度です。

したがって、建設業にもインボイス制度は関係します。

たとえば、「売り手」として受け取る建設工事の売上、「買い手」として下請業者に支払う外注費、一般経費として支払う事務所の家賃、広告宣伝費など多くの取引が、建設業における課税取引に該当します。

多くの建設業者では「買い手」としてインボイスを保存する側と、「売り手」としてインボイスを発行する側の両方の立場で、インボイス制度に備えることになります。

インボイス制度が建設業に与える影響

適格請求書発行事業者の登録が必要になる

「売り手」としての準備のうち、もっとも重要なものが、適格請求書発行事業者(通称「インボイス発行事業者」)の登録です。

インボイス制度で、取引相手(買い手)が今と同じように仕入税額控除を受けるには、売り手がインボイスを作成し、それを買い手に交付する必要があります。

そのため、取引相手がインボイスを必要とする事業者であれば、国税庁に、インボイス発行事業者の登録申請を検討する必要があります。

インボイスを必要とする買い手とは

インボイスを必要とする買い手とは、消費税の課税事業者のうち、簡易課税を選択していない事業者です。

インボイスとは

新しい消費税法の「適格請求書等」に該当する書類をいいます。

書類の様式に決まりはなく、請求書に限らず納品書や領収書などもインボイスとして利用することができます。

ただし、インボイスとして交付する書類には、下記の事項を記載しなければなりません。

- 作成者(インボイス発行事業者)の氏名または名称及び登録番号

- 取引年月日

- 取引内容

- 税率ごとに区分した税抜き価格または税込み価格の合計及び適用税率

- 税率ごとに区分した消費税額

- 交付先の氏名または名称

上記①の「登録番号」とは、インボイス制度に登録することによって付与される「T+法人番号(個人事業主の場合は13桁のランダムな数字)」です。

上記④や⑤については、10%の課税取引しか行わない事業者であっても必要になります。

(参考)買い手側の「出来高検収書」の保存でもOK

消費税の仕入税額控除を受ける方法には、売り手が作成する請求書等を保存する方法の他に、買い手自身が作成する仕入明細書や仕入計算書等(いずれも取引相手の確認を受けたもの)を保存する方法があります。

このことから建設業者では、元請業者が作成する出来高検収書などを、下請業者の確認を受けた上で保存することによって、仕入税額控除を適用することも可能です。

この取り扱いは、インボイス制度後も変わりません。

ただし、インボイス制度後に出来高検収書で仕入税額控除を受けるには、出来高検収書に下記の事項が記載されている必要があります。

売り手側の登録番号の記載が求められますので、いずれにしても売り手はインボイス発行事業者の登録申請を検討しなければなりません。

- 作成者(元請業者)の氏名または名称

- 相手(下請業者)の氏名または名称及び登録番号

- 取引年月日

- 取引内容

- 税率ごとに合計した支払対価及び適用税率

- 税率ごとに区分した消費税額

現行の書類に書き加えなければならない項目は、②、⑤、⑥の下線部になると考えられます。

(参考)国税庁:インボイスQ&A問87

httpss://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/qa_invoice_mokuji.htm

免税事業者の一人親方の仕事が減る

インボイス制度が建設業に与える影響として、「一人親方の仕事が減るのではないか」という話があります。

なぜ一人親方の仕事がインボイス制度によって減るのかというと、一人親方の多くは、消費税の免税事業者に該当するからです。

消費税の免税事業者

基準期間の課税売上高が1,000万円以下の事業者

「基準期間」とは、2期前(個人の場合は2年前)の1年間のことです。

そのため、インボイス制度後に一人親方に建設工事を発注しても、免税事業者である一人親方はインボイス発行事業者になれないため、発注した建設業者(簡易課税事業者を除く)は、一人親方に支払った外注費から、仕入税額控除を適用することができなくなってしまうのです。

また、発注する業者側からすると、外注先にインボイス登録事業者とそうでない事業者が混在する場合、税務申告を間違えないよう注意して経理業務にあたらなければなりません。

このことから、インボイス制度後に一人親方に発注するとやや不利な面があるため、「一人親方の仕事が減るのではないか」といわれているのです。

(参考)仕入税額控除の経過措置について

インボイス制度開始後の6年は、免税事業者に発注した場合でも、取引金額に対する消費税相当額のうち、下記の割合を仕入税額控除とすることが認められます。

| 期間 | 控除割合 |

| 令和5年10月1日~令和8年9月30日 | 仕入税額相当額の80% |

| 令和8年10月1日~令和11年9月30日 | 仕入税額相当額の50% |

偽装請負問題の是正

インボイス制度は、建設業界の偽装請負問題の是正につながるという見方もあります。

建設業界の偽装請負問題とは、建設業者などが、実態は従業員である作業員を一人親方(個人事業主)として扱う問題です。

従業員であれば負担しなければならない社会保険料や労働保険料の支払いを、不当に免れるために利用されていることが問題視されています。

インボイス制度では、免税事業者である一人親方という働き方に利点が少なくなることから、一人親方の数が減り、偽装請負問題の是正につながるのではないかと考えられています。

一人親方とインボイス制度

免税事業者である一人親方は、免税事業者のままでいるか、インボイスを発行するために課税事業者になるのかを選択しなければなりません。

一人親方が免税事業者のまま事業を継続する場合と、インボイス発行事業者(課税事業者)になる場合で、メリット・デメリットをまとめます。

免税事業者の一人親方

| メリット | ・現行と同じように、受注した工事代金全て受け取れる ・消費税を申告、納税する義務がない |

| デメリット | ・インボイスを発行できないことによって、課税事業者である発注事業者の納税額が 増える可能性がある →取引中止のリスクがある |

インボイス発行事業者の一人親方

| メリット | ・インボイスを発行できないことによる取引中止のリスクを回避できる |

| デメリット | ・発注業者の求めに応じて、インボイスの交付義務を負う ・消費税の申告、納税義務が生じる(事務的な負担 + 金銭的な負担) |

一人親方は早めにインボイス対策をしましょう

免税事業者からインボイス発行事業者になるには、インボイス発行事業者としての準備(主にインボイスを交付するための準備)だけでなく、課税事業者としての準備(消費税の申告に対応するための経理などの準備)が必要になります。

一人親方がインボイス制度に対応するには多くの準備が必要ですので、一人親方は、早めに方針を決めて、インボイス対策に取り組むようにしましょう。

建設業者がインボイス制度導入後に発注する際に注意するポイント

一人親方が適格請求書発行業者か確認する

一人親方に業務を外注している場合は、その人物が、適格請求書発行事業者(インボイス発行事業者)に登録済みか、あるいは登録予定があるのかを確認することが必要です。

確認方法には、一人親方に対し、①登録の有無、②登録が有ればその登録番号(T+13桁の数字)を文書やメールで尋ねるとよいでしょう。

インボイス(適格請求書)が要件を満たしているか確認する

この問題は、買い手・売り手の両方の立場で対応が必要になります。

まずは、ご自身の会社が消費税の課税事業者(簡易課税を選択していない事業者)であれば、買い手として外注先や事務所の貸し主など経費の支払先から受け取るインボイスが、法定要件を満たしているかを確認します。

インボイスの法的要件は、上記の「インボイス制度が建設業に与える影響」でご確認ください。

(参考)受け取ったインボイスに不備があったときの対応

支払先であるインボイス発行事業者に対し、修正したインボイスの交付を求める必要があります。(自ら追記や修正を行うことはできません。)

また、元請業者などから仕事を受注している場合は、売り手の立場で、インボイス発行事業者としてインボイスを発行することになります。

取引相手に不備を指摘されないよう、インボイス制度開始前に、インボイスの記載事項に漏れがないかよく確認しておきましょう。

免税事業者へ発注する際の対策

免税事業者は一般的に小規模な事業者であり、情報量や交渉力の面で発注元の業者と格差が生じやすく、取引条件が一方的に不利になりやすいことに注意しなければなりません。

財務省や公正取引委員会などが公開している「免税事業者及びその取引先のインボイス制度への対応に関するQ&A」では、もし、このような状況で取引条件を見直す場合、その設定方法や内容によっては、独占禁止法・下請法・建設業法により問題となる可能性があるとし、注意喚起しています。

(参考)公正取引委員会:免税事業者及びその取引先のインボイス制度への対応に関するQ&A

httpss://www.jftc.go.jp/dk/guideline/unyoukijun/invoice_qanda.html

まとめ

インボイス制度への対応は、買い手としての対応と売り手としての対応が混乱しやすい制度です。

対応策を考える際は、「これは売り手としての準備、これは買い手としての準備」と整理しながら、やらなければならないことをリストアップしていくとよいと思います。

国税庁の「インボイス制度への事前準備の基本項目チェックシート」の活用などもおすすめです。

そして後半で解説したとおり、建設業では外注が多く、外注先が一人親方など免税事業者である場合は、優越的地位の濫用にならないよう法律面の配慮も求められ、対応が難しい場面も多いかと思います。

しばらくは仕入税額控除の経過措置があるため、それを考慮しながら判断していくことになるでしょう。

建設業の節税対策は、弊所にご相談ください。

いかがでしたか?

インボイス制度は買い手と売り手で取るべき対応が異なります。

建設業界に関わらず、ほぼ全ての事業においてどちらの対応も必要となりますが、それぞれどういった対応が必要なのか、きちんと理解した上で備えることが重要です。

インボイス制度開始まで残りおよそ8カ月。今できること・すべきことをしっかり取り組んでいきましょう!

まいど!西新宿の税理士 中村です!

今回は大注目の【インボイス制度】について。

今何かと話題のインボイス制度。本記事では【建設業】に注目し、インボイス制度について解説しております!

是非ご一読ください!